事前に税務署へ赴き、本人確認などを行う必要はありますが、e-Tax用のIDとパスワードが取得できます。e-Tax申請時に、そのIDとパスワードでお手続きが進められるようになりますので、従来必要であった「マイナンバーカード」や「ICカードリーダー」が不要になるなど、e-Taxのお手続きがよりしやすくなります。今回こちらでは詳しい説明は省きますが、詳細は以下のサイトよりご覧ください。

ふるさと納税の確定申告

ふるさと納税(寄附)の大きなメリットは、地域を代表するお礼の品が送られてくることに加えて、寄附金額から自己負担の2,000円 を差し引いた金額を税金から控除できること(寄附をされる方の収入や家族構成などに応じて還付・控除額は変わります)。ただし、そのためには確定申告が必要(確定申告を行うことなく「ふるさと納税ワンストップ特例」を利用することで税金の還付・控除が受けられる場合もあります)。自営業の方にはあたりまえの確定申告も、会社にお勤めの方は「難しそう」と考えがち。しかし、実際はそれほど難しくありません。ここでは、確定申告についてわかりやすく解説します。

確定申告について

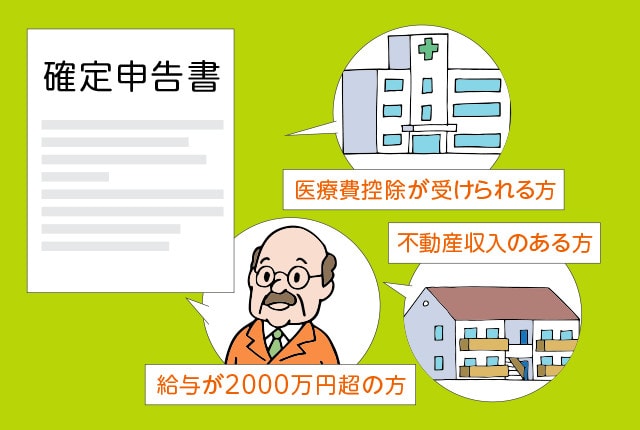

確定申告とは、1月1日から12月31日までに得た所得をもとに納めるべき税金を計算して、税務署に申告・納税を行うことです。確定申告に関しては、“確定申告をする必要がある方”、“確定申告をすることで税金の還付・控除が受けられる方”、“確定申告をする必要がない方”がいらっしゃいます。自営業の方や不動産収入等があって確定申告が必要な方にとっては毎年恒例の手続きですね。一方で、2,000万円を超える給与がある方や一定額の副収入がある方は別にして、会社にお勤めの方(給与所得がある方)の多くは、会社が「年末調整」を行うことで1年間の所得と税金を確定させるので、基本的には自分で確定申告をする必要はありません。ただし、年末調整ではふるさと納税分の手続きは行ってくれませんし、確定申告することで住宅ローン控除や医療費控除が受けられる方もいらっしゃいます。ふるさと納税を申し込んだ方は、確定申告やワンストップ納税といった手続きを行わないと、せっかくのメリットである税金の還付・控除は受けられません。“今回初めてふるさと納税を申し込んだ”なんて方は、ご注意ください。

【1】ふるさと納税で確定申告が必要な方

それでは、どのような方が“確定申告をする必要がある方”や“確定申告をすることで税金の還付・控除が受けられる方”に該当するのかを、きちんと確認しておきましょう。繰り返しになりますが、ふるさと納税をされた方は基本的に確定申告が必要になりますが、給与所得者等で“確定申告をする必要がない方”向けには、利用条件はあるものの、より簡便な「ふるさと納税ワンストップ特例制度」という方法もあります。この制度については、「 ふるさと納税の手続き 申し込みから確定申告までを解説!」で詳しく解説しているので、あわせてご覧ください。

もともと確定申告をする必要がある方

個人で事業を行っている方、アパート経営等の不動産収入がある方、不動産やゴルフ会員権の売買等で所得が発生した方は基本的に確定申告が必要になります。また、会社にお勤めの方(給与所得者)の多くは確定申告の必要はありませんとお話ししましたが、給与が2,000万円を超える方や、2カ所以上の会社から一定額(年末調整をされなかった給与の収入金額と、給与所得と退職所得を除く各種の所得金額との合計額が20万円を超える)以上の給与がある方、給与は1カ所から受けていても給与以外に副収入があり、その所得だけで20万円を超える方等は確定申告が必要になります。もともと確定申告をする必要があるため、「ふるさと納税」分も合わせて申告することになります。

確定申告をすることで税金の還付・控除が受けられる方

(ふるさと納税以外で確定申告を行う方)

会社にお勤めの方の多くは、年末調整によって会社のほうで年間の所得と税金を確定させていますが、高額の医療費を支払った場合(医療費控除)や住宅を購入したりリフォームしたりした場合(住宅ローン控除)等、確定申告をすることでいろいろなケースで税金の還付・控除が受けられる場合があります。この際も「ふるさと納税」分を合わせて申告することになります。

1年間のふるさと納税の申し込み先が6団体以上の方

給与所得者で、もともと“確定申告をする必要がない方”は、確定申告をすることなく、「ふるさと納税ワンストップ特例制度」を利用できます。手続きは、「寄附金税額控除に係る申告特例申請書」や個人番号確認および本人確認書類を自治体に郵送するだけなので、確定申告の手続きと比べるとかなり楽になります。ただし、「ふるさと納税ワンストップ特例制度」を利用するには”1年間のふるさと納税の申し込み先が5自治体以下であること”という条件があります。

つまり、6自治体以上にふるさと納税を申し込んだ場合は、「ふるさと納税ワンストップ特例制度」を利用できず、確定申告が必要になります。

「ふるさと納税ワンストップ特例制度」申請後でも医療費や住宅ローンの控除で確定申告を行ったり、6自治体以上にふるさと納税を申し込んだりした場合は、「ふるさと納税ワンストップ特例制度」への申請は無効になるのでご注意ください。

なお、同じ自治体であれば複数回申し込んでも1自治体としかカウントされません

「ふるさと納税ワンストップ特例制度」の申請期日に間に合わなかった方

「ふるさと納税ワンストップ特例制度」の申請期日は、ふるさと納税を行った年の翌年の1月10日までと、年明けすぐです。期日までに申請を行わないと(「寄附金税額控除に係る申告特例申請書」や個人番号確認および本人確認書類が自治体に届かないと)、「ふるさと納税ワンストップ特例制度」を利用できません。その場合は確定申告をすれば控除を受けることができます。

【2】確定申告までの流れ

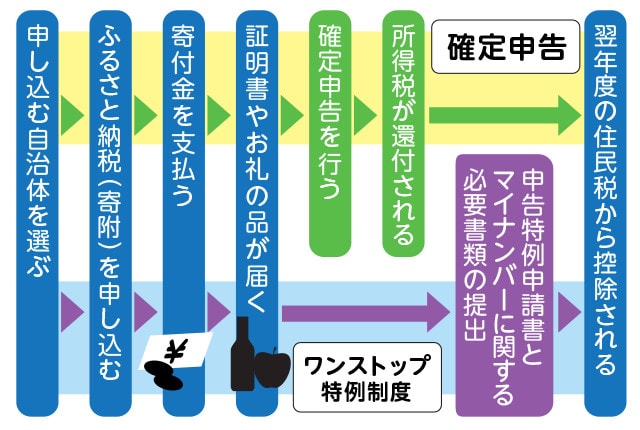

ふるさと納税を申し込んでから確定申告を行うまでの流れを確認しておきましょう。なお「 ふるさと納税の手続き 申し込みから確定申告までを解説!」でも詳しくご説明しているので、合わせてご確認ください。

1.ふるさと納税(寄附)をしたい自治体を選ぶ

まずはふるさと納税を申し込みたい自治体を選びます。必ずしも自分が生まれたふるさとである必要はありません。寄附の使い道に賛同して選んでもよいですし、お礼の品や人気ランキングで選んでもかまいません。

なお、『ふるさとぷらす』で紹介されている自治体であれば、申し込みから支払いまでをワンストップで行うことができるので便利ですよ。

2.寄附を申し込み・寄附金を支払う

ふるさと納税したい自治体が決まったら、お礼の品や自治体のページから、簡単に申し込み手続きが行えます。また、『ふるさとぷらす』ではほとんどの自治体がクレジットカードでの支払いに対応しています。自治体によっては、コンビニ決済でも支払いが行えます。

3.証明書やお礼の品等が届けられる

ふるさと納税を申し込んだ自治体からお礼の手紙や寄附金を受領したことを証明する「寄附金受領証明書」、「ふるさと納税ワンストップ特例制度」に関する書類等が届きます。各書類が届くタイミングは自治体によって異なり、全ての書類がまとめて届くとも限らないのでご注意ください。「寄附金受領証明書」は確定申告に必要な書類なので、なくさないよう大切に保管してください。また、「お礼の品」がある場合は、選んだ特産品や特典も届きます。

4.確定申告を行う

ふるさと納税で支払った寄附金の還付・控除を受けるために確定申告を行います(「ふるさと納税ワンストップ特例制度」を利用される方は、確定申告は不要です)。確定申告が初めての方は、「めんどくさそう」と考えがちですが、それほど複雑なものではありません。確定申告に必要な申請書類は全国の税務署にありますし、国税庁のホームページ上で申請書類を作成、申告することもできます。なお確定申告をする際には、勤務先からの「源泉徴収票」や、寄附後に寄附先の自治体から発行される「寄附金受領証明書」が必要になります。また、還付金を受け取る銀行口座や印鑑も用意しておきましょう。

なお、確定申告の期限は寄附をした翌年の3月16日なので、期限までに手続きを終わらせるようにしてください(確定申告の期日に間に合わなくても、控除を受けられるケースもあります。詳細は「

【3】確定・還付申告の時期・期限は?」 を参照してください)。

5.税金が還付・控除される

確定申告を行うと、寄附金から自己負担分の約2,000円 を差し引いた金額、例えば10,000円のふるさと納税を申し込んだ(寄附した)場合は約8,000円分 の控除となります。

ただし、この約8,000円

が全額自分の口座に振り込まれるわけではありません。ふるさと納税による節税分は所得税と住民税に分かれて控除(差し引き)されます。所得税分はすでに納めている税金から還付されますが(給与等の所得の場合、所得税分が天引きされているため※)、1月1日から12月31日までの所得が確定してから金額が決まる住民税は翌年の納税になります(今納税している住民税は前年分です)。そのため、住民税分は本来納めるべき金額から減額という形でふるさと納税分が差し引かれることになります。

※給与以外の所得がある方は、所得税分も還付ではなく納税額の減少として控除される場合があります。

【3】確定・還付申告の時期・期限は?

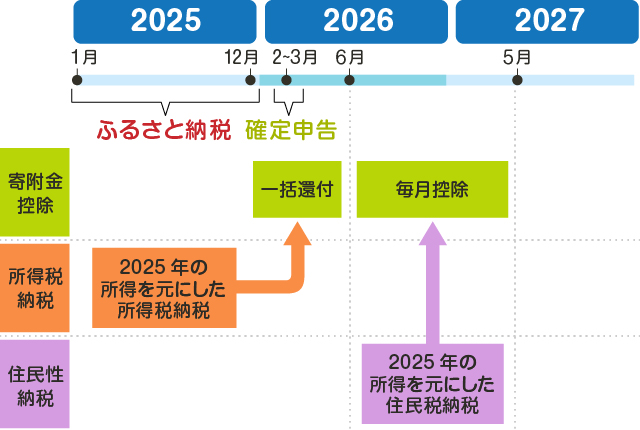

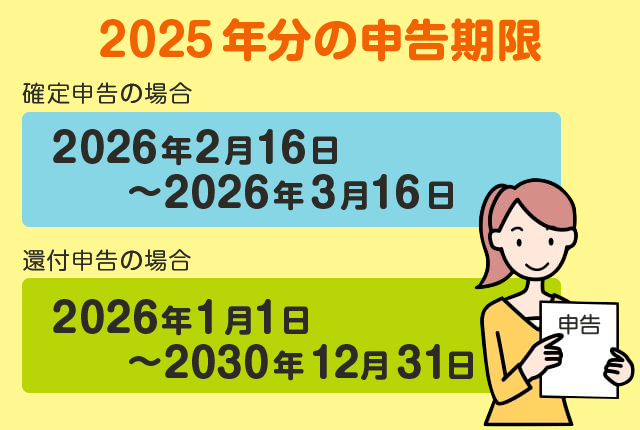

先ほどもお話しましたが、“確定申告”とは、1月1日から12月31日までに得た所得をもとに納めるべき税金を計算して、税務署に申告・納税を行うことです。そのため、すでに納めた税金等がある場合、納税額が多い場合は税金が戻ってきますし(還付)、不足分がある場合は追加で納税します(納税)。年間の所得金額を確定させることで、税金の過不足を精算する手続きだとお考えください。一方で“還付申告”とは、確定申告書を提出する義務がない人でも、給与等から源泉徴収された所得税額や予定納税(前年同様の収入があると仮定して一部の税金を先払いする制度)した所得税額が年間の所得金額について計算した金額よりも多い場合は、確定申告をすることで納めすぎた所得税の還付を受けることができます。この申告のことを還付申告と言います。つまり、確定申告をする必要がない方が、ふるさと納税分や住宅ローン、医療費等の還付・控除を受けようと申告する場合は還付申告となるわけです。ただし、「還付申告書」といった特別な書式はありません。基本的な手続きは確定申告と同様なので、確定申告と同じ申告書を利用します。

なお、確定申告期間は原則として翌年の2月16日から3月16日まで(カレンダーによる閉庁日の関係等で異なる場合があります)ですが、還付申告は翌年の1月1日から行うことができ、申告期限も5年と長くなっています。つまり、2025年1月1日~12月31日の間にふるさと納税を行った方の申告期間は、確定申告を行うか還付申告だけを行うかで以下のように異なります。

- ○確定申告:2026年2月16日~2026年3月16日

- ○還付申告:2026年1月1日~2030年12月31日

確定申告の期日に間に合わなかったからといってあせる必要はありません、ふるさと納税で確定申告をされるのであれば、5年間はさかのぼって申告することができるわけです。

【4】確定申告に必要なものは?

ふるさと納税を申し込んで、確定申告(還付申告)を行う場合に必要となるものを整理しておきましょう。なお、ふるさと納税(寄附)以外の申告がある方や、給与以外の所得がある方は、下記以外の書類が必要になる場合があります。

寄附先の自治体が発行する「寄附金受領証明書」

ふるさと納税を申し込むと、自治体から「寄附金受領証明書」が送られてきます。万が一紛失してしまったら、自治体に連絡すれば再発行してもらえるはずですが、時期によっては再発行に時間がかかることもあります。なくさないように注意してください。

勤務先が発行する源泉徴収票

お勤め先の総務部や人事部等の担当部署に確認してください。

還付金の受取口座番号がわかる通帳等

還付金がある場合は、そのお金は銀行や郵便局等の口座に振り込まれます。振り込んでほしい口座を決めておきましょう。

マイナンバーがわかるマイナンバーカード等

平成28年分の確定申告から個人番号の記入欄が追加となります。この際、税務署では成りすまし等を防止するための本人確認(番号確認および身元確認)のため、申請をする方の本人確認書類の提示または写しの添付が必要となります。具体的には、マイナンバーカードをお持ちの方であれば、マイナンバーカードだけで本人確認ができます。マイナンバーカードをお持ちでない方は、番号確認書類(マイナンバー通知カードやマイナンバーが記載された住民票等)と、記載したマイナンバーの持ち主を確認するための身元確認書類(運転免許証やパスポート等)が必要になります。なお、ネット経由で申告を行うe-Taxで送信すれば、本人確認書類の提示または写しの提出は不要となります。

印鑑

申告書に押印するための印鑑です。実印や銀行印である必要はなく、普通の認印でもかまいませんが、シャチハタのようなゴム印は使えないのでご注意ください。

なお、e-Taxであれば押印は不要です。

【5】確定申告の方法と書類の作成例

確定申告は、税務署まで行って手続きをしなければならないものではありません。

今は国税庁のホームページで申告書等のダウンロードや作成ができますし、ネット経由で申告書類を送付する国税電子申告「e-Tax」などもあります。それでは実際に確定申告書類を作成してみましょう。

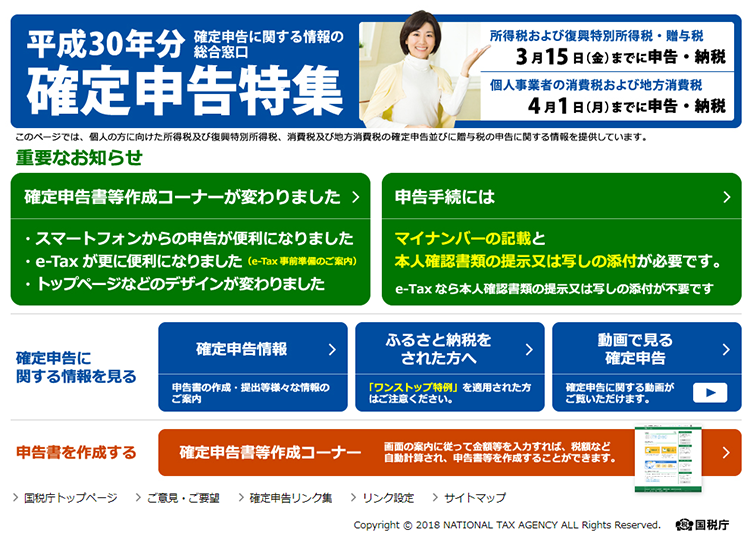

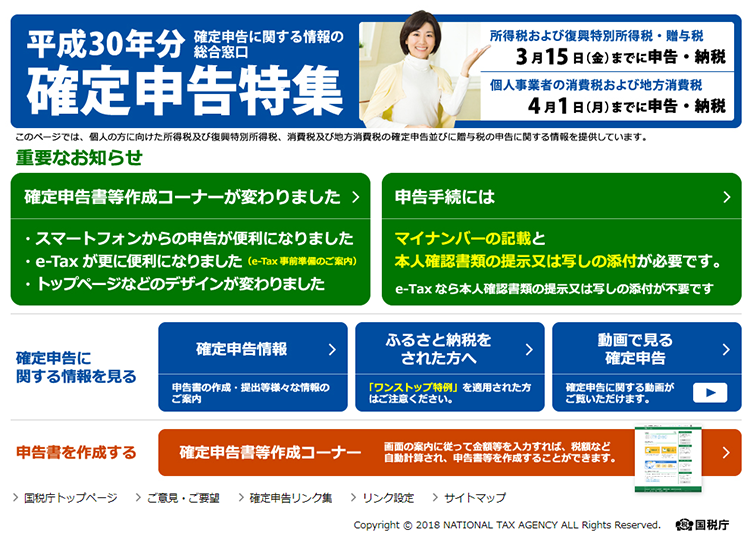

なお平成30年分の確定申告から、以下のとおり国税庁の「確定申告書作成コーナー」が更新されました。

スマートフォンからの申告が便利に

スマートフォンで作成した申告書を「ID・パスワード方式」を利用してe-Tax送信が可能に、スマートフォン・タブレットに最適化したデザインの画面を利用して所得税の確定申告書が作成できるようになりました。

※スマートフォンやタブレット端末をお使いの方で、e-Taxによる送信をされる方はID・パスワード方式をご利用ください。

e-Taxが更に便利に

くわしくはこちら(国税庁のホームページ)

1. 手書きで作成し、郵送あるいは持参して提出する場合

確定申告の申告書は全国の税務署や国税庁のホームページで入手できます。必要項目を記入して、管轄の税務署に郵送するか直接窓口まで持参します。

確定申告書等のダウンロード(国税庁のホームページ)

2. PCで確定申告書を作成し、郵送あるいは持参して提出する場合

申告書は国税庁の確定申告専用サイト上でも作成することができます。作成済みの申告書をプリントアウトして、管轄の税務署に郵送するか直接窓口まで持参します。それでは、収入が給与1カ所のみ(年末調整済み)で、ふるさと納税のみを申告する場合の申告書類を作成してみましょう。

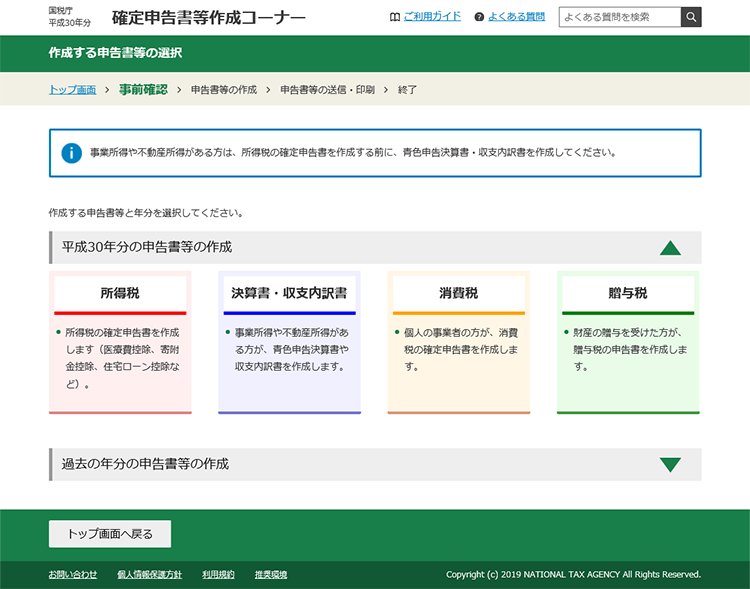

[1] 国税庁の確定申告専用サイトにアクセスし、「確定申告書等作成コーナー」を選択します

国税庁の確定申告専用サイトはこちら

[2] 「確定申告書等作成コーナー」のトップで「作成開始」を選びます。

[3] 「e-Taxで提出する」と「印刷して書面提出する」を選択する画面が現れます。今回は「印刷して書面提出する」を選択します。

[4] OSやブラウザ等の動作環境、プリントサービスの案内、利用規約等を確認します。 これで事前準備は終了。 問題なければ、「利用規約に同意して次へ」をクリック

[5] 「作成する申告書等の選択」画面で、「平成30年分の申告書等の作成」を開き、「所得税」を選択

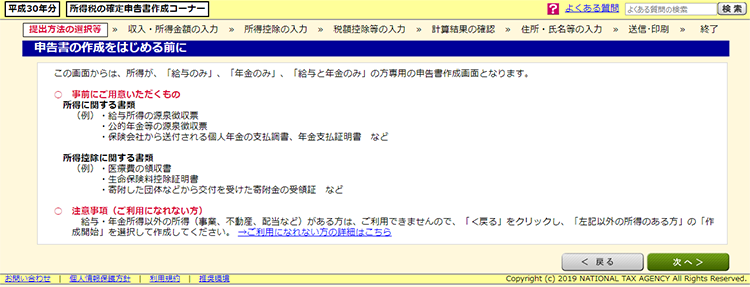

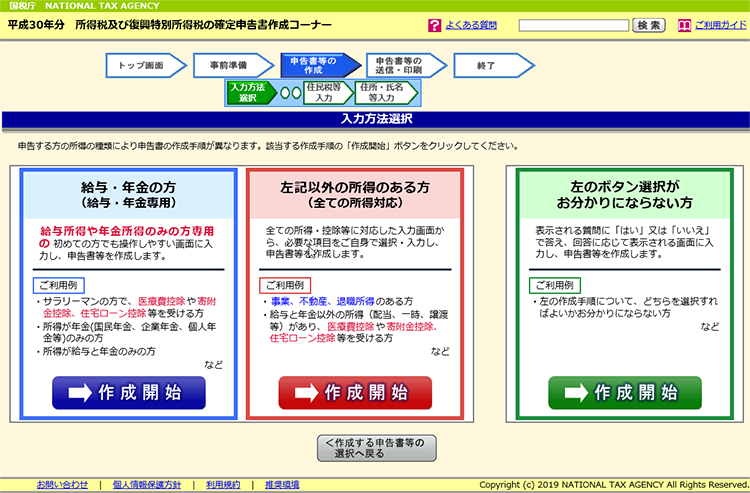

[6] 「給与・年金の方(給与・年金専用)」を選びます

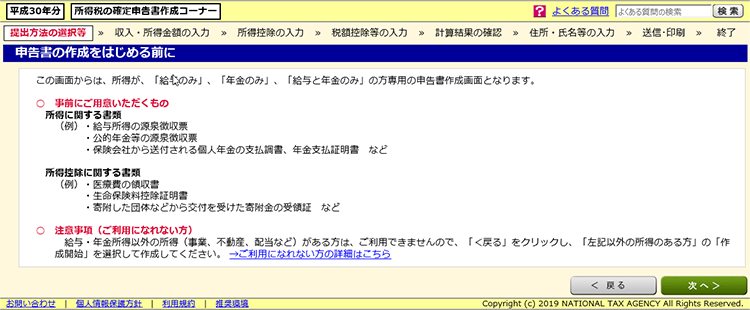

[7] 選択画面が正しいかどうかと、必要書類の有無を確認します

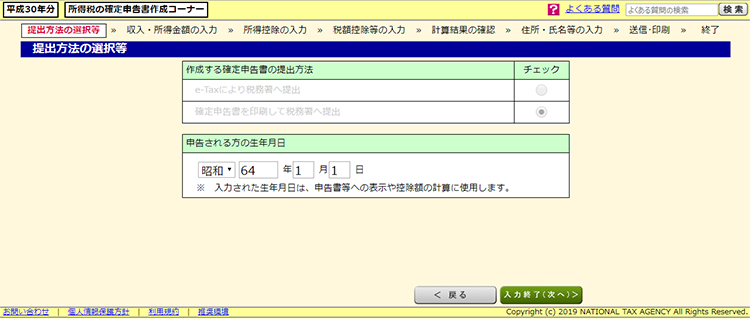

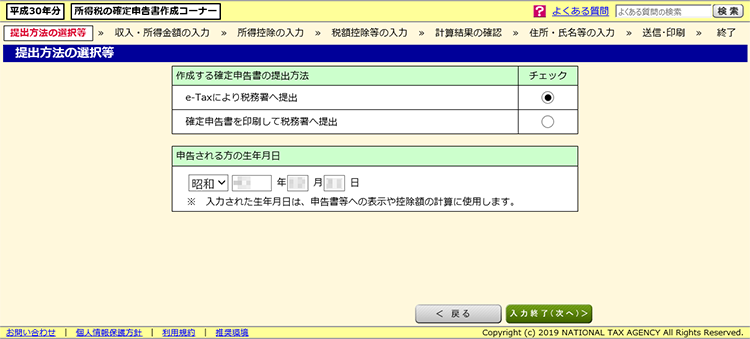

[8] 提出方法を選択し、生年月日を入力します

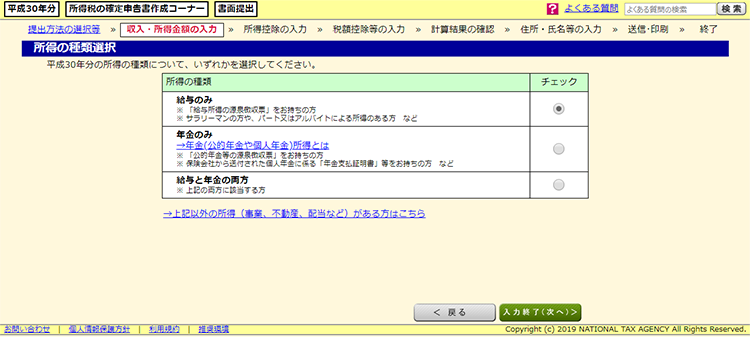

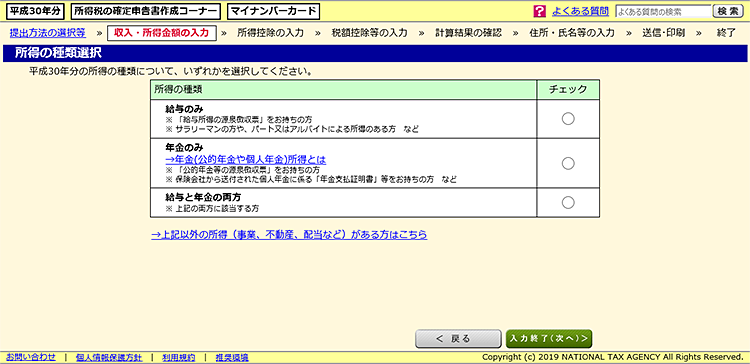

[9] 所得の種類を選択します

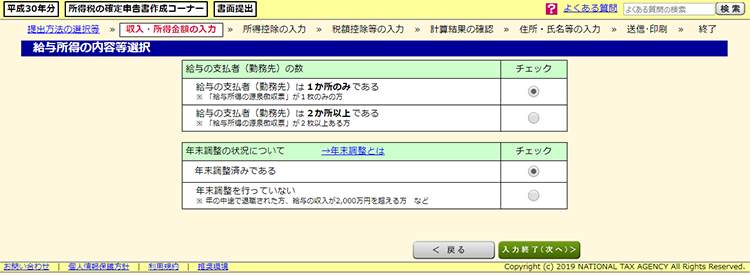

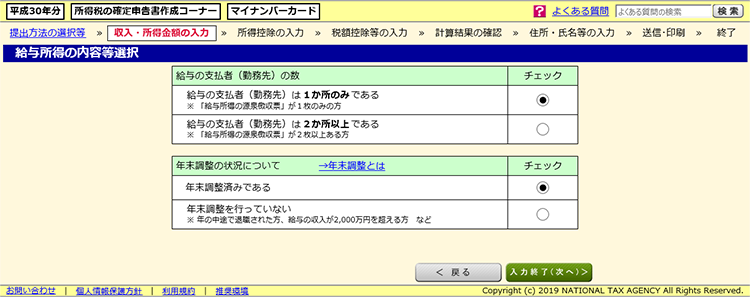

[10] 給与の支払者(勤務先)数と年末調整の有無を選択します

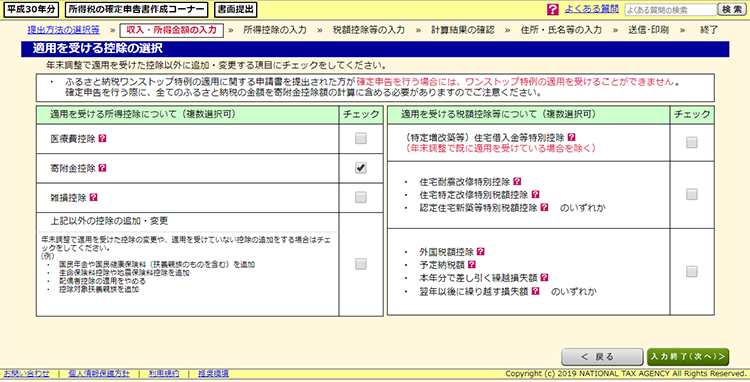

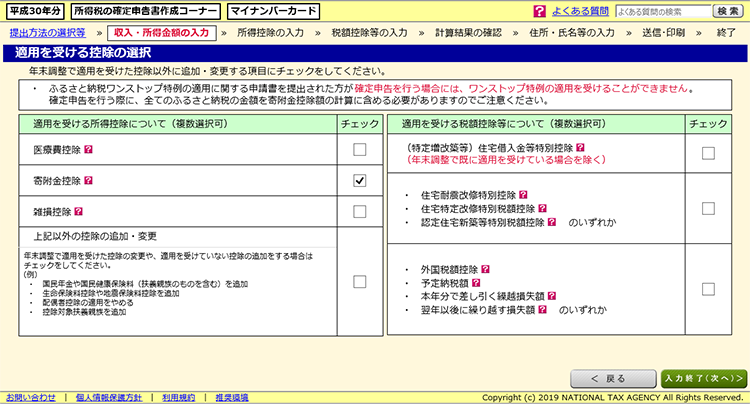

[11] 適用を受ける控除で「寄附金控除」を選択します

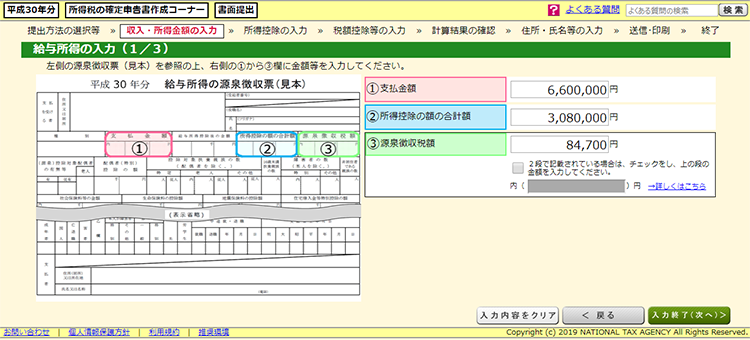

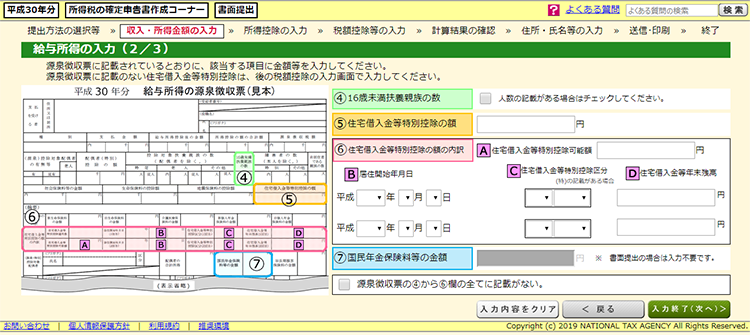

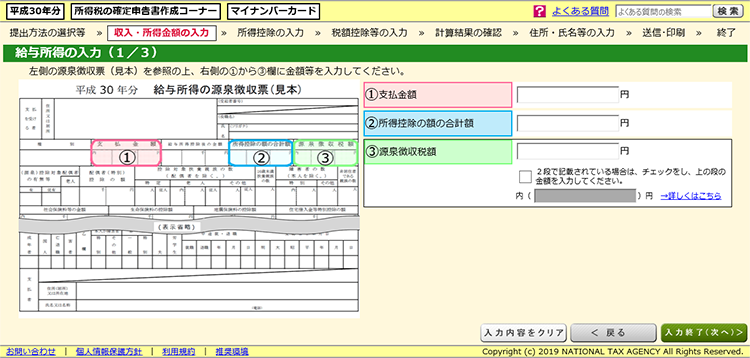

[12] 勤務先から発行された源泉徴収票の金額を入力します(金額はダミーです。入力時は実際の金額をご入力ください)

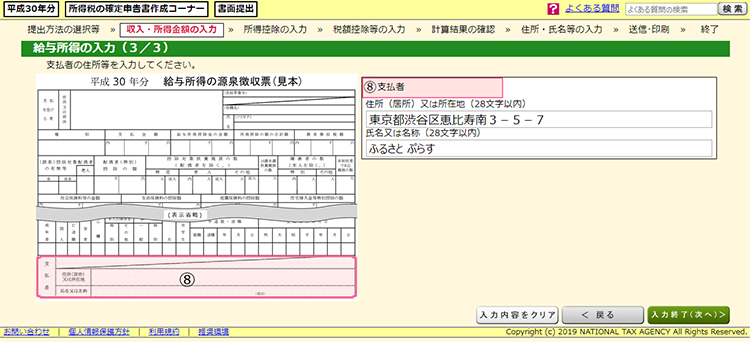

[13] 支払者の住所と氏名を入力します(住所と氏名はダミーです。入力時は実際の住所と氏名をご入力ください)

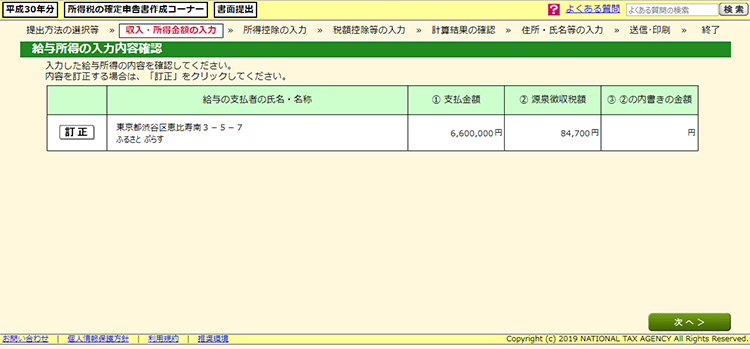

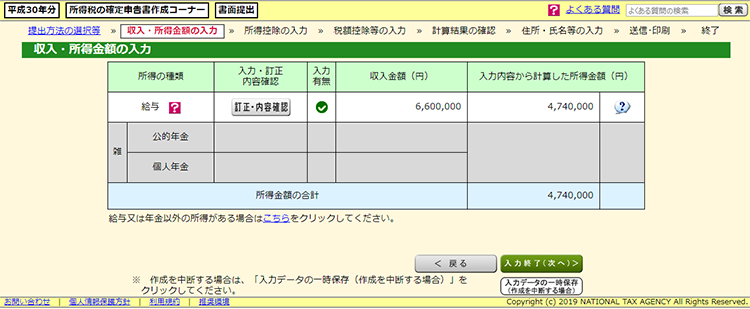

[14] 入力内容を確認したら次へ進みます

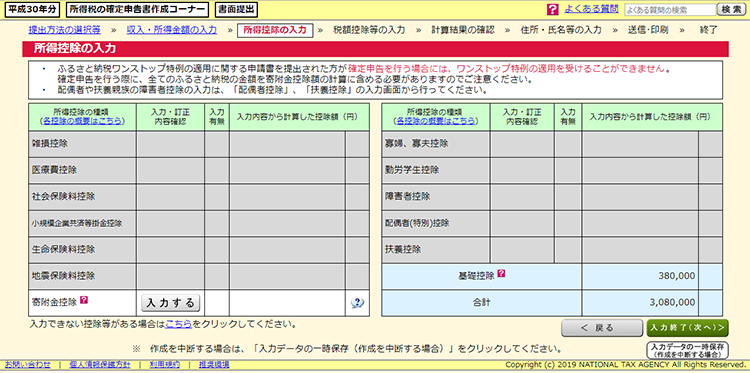

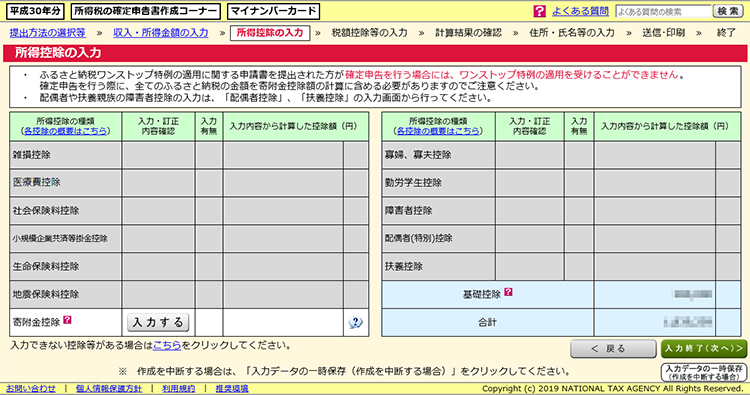

[15] 寄附金控除欄にある「入力する」ボタンをクリックします

[16] 「寄附金控除、政党等寄附金等特別控除の入力」画面で、「入力する」ボタンをクリックし、ふるさと納税(寄附)の内容を入力します

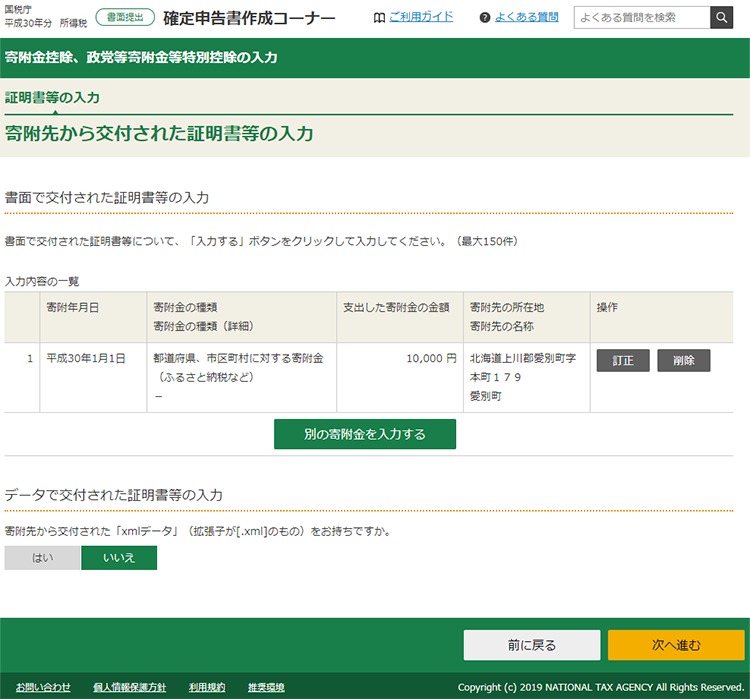

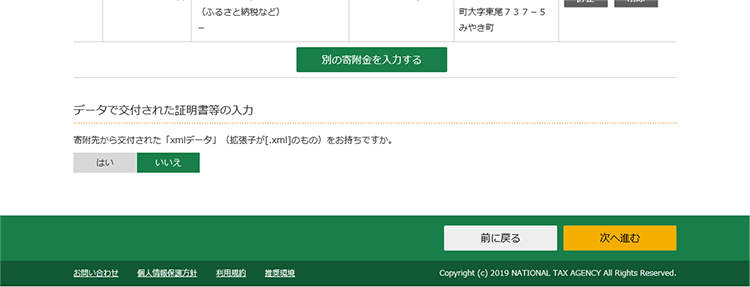

[17] 複数の自治体に申し込んでいる場合は「別の寄附先を入力する」を、もしくは「同じ寄附先をもう1件入力する」をクリックし続けて入力します。(選択した自治体と寄附金額はダミーです。入力時は実際に寄附した自治体と寄附金額をご入力ください)

[18] 入力内容の確認をしたら次へ進みます

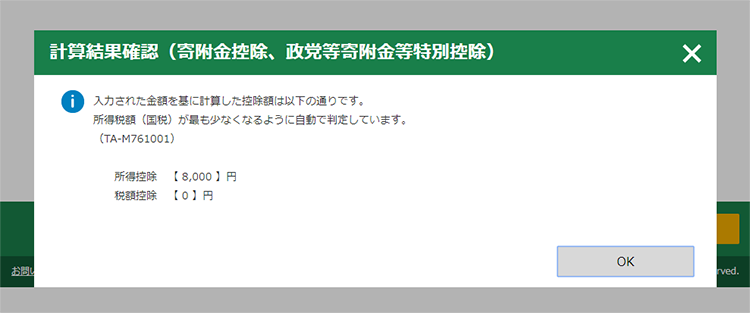

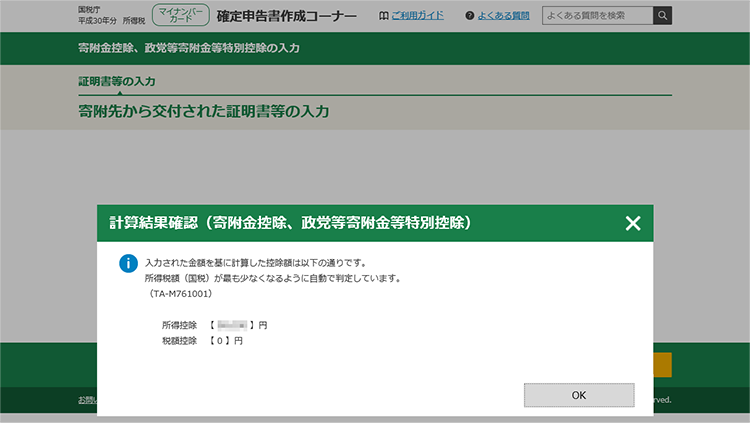

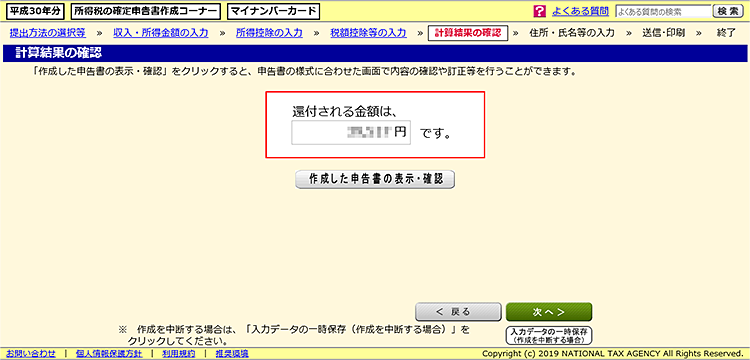

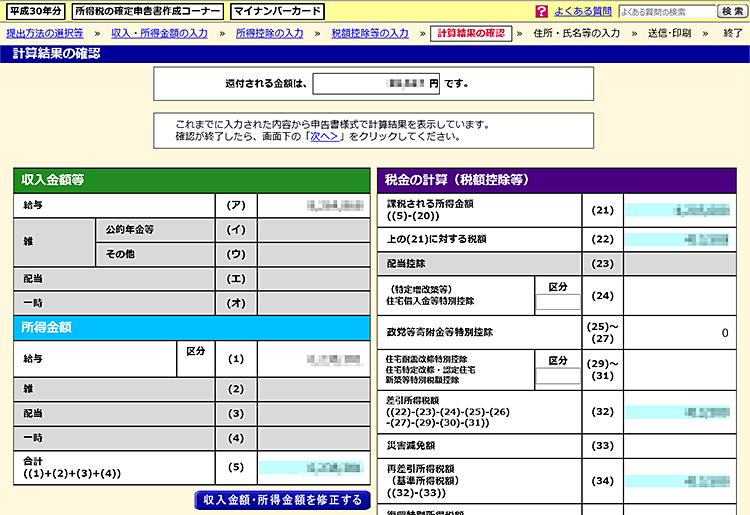

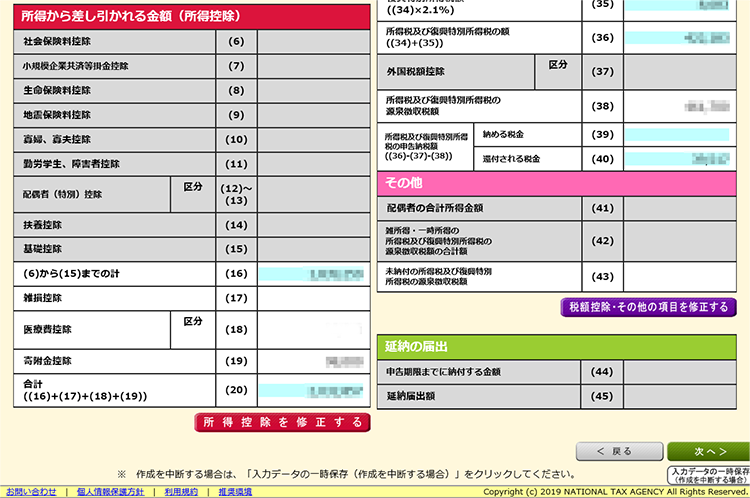

[19] 入力内容に基づく計算結果が表示されます。今回は自己負担の2,000円を差し引いた、8,000円となりました

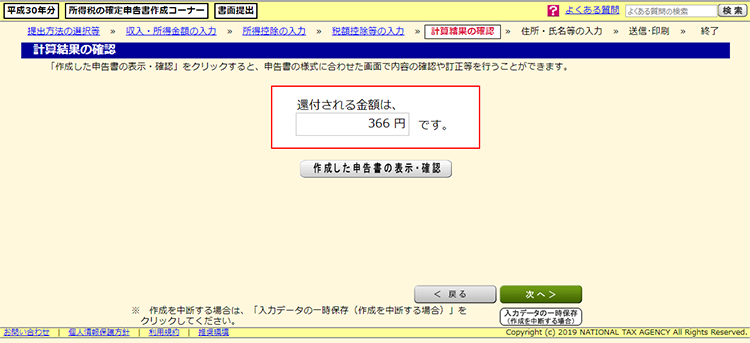

[20] 今回のケースでは366円還付され、残りは以後に支払う住民税から差し引かれます(寄附をされる方の収入や家族構成などに応じて還付・控除額は変わります)

[21] 手順[18]で「作成した申告書の表示・確認」ボタンを押せば、作成した申告書を表示させることもできます

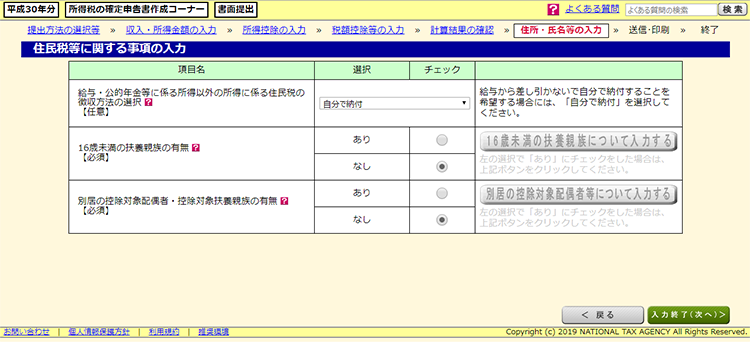

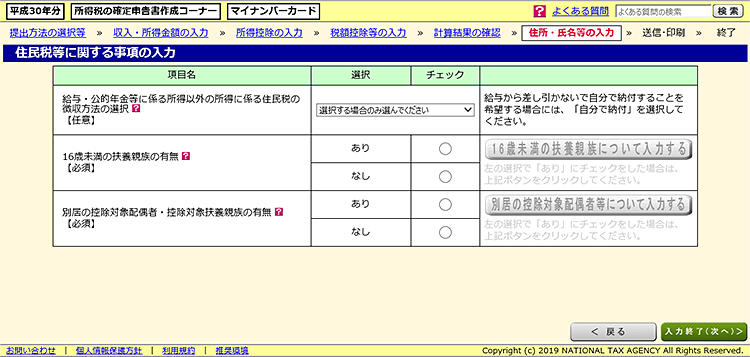

[22] 「入力終了(次へ)」ボタン」で進み、「住民税等に関する事項」画面で必要事項をチェックします

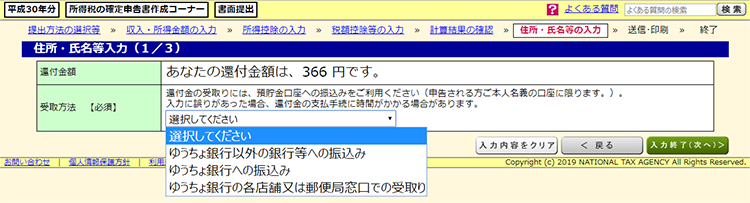

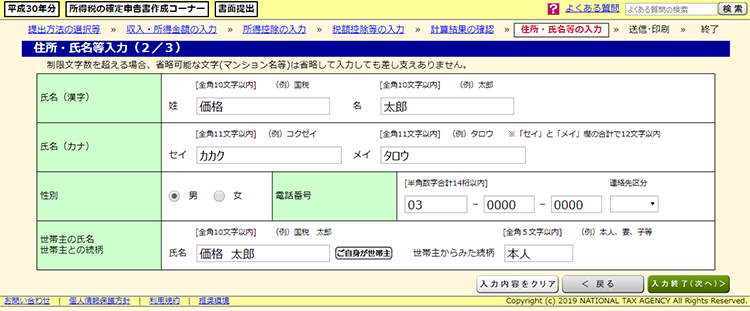

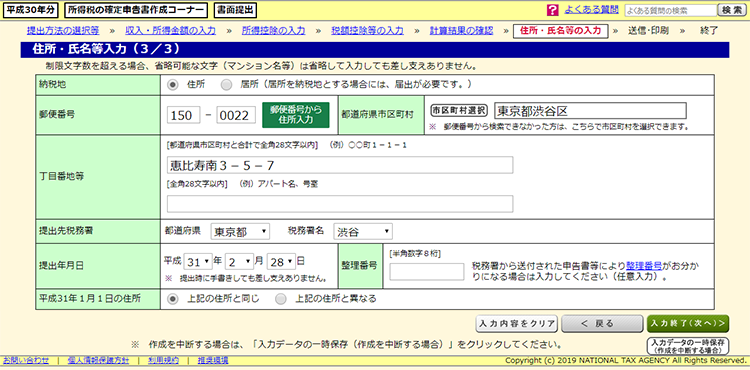

[23] 画面の指示に従って住所、氏名、振込口座等を入力していきます

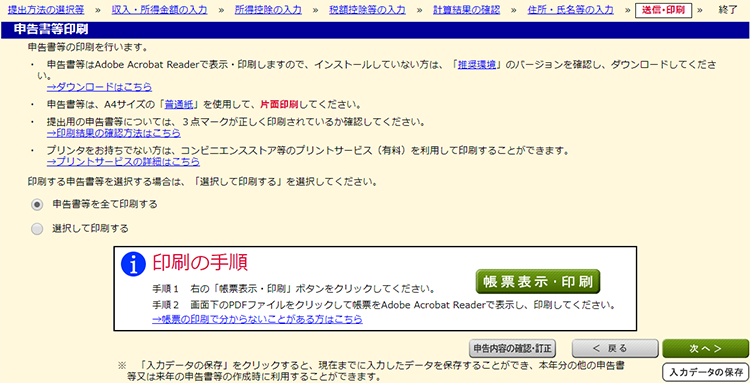

[24] 申告書等の印刷を行います。「帳票表示・印刷」ボタンを押すと申告書のデータがPDFで出力されます。プリントアウトして、管轄の税務署に郵送するか直接窓口まで持参しましょう。

3. PCで確定申告書を作成し、ネット経由で申告書類を提出する場合(e-TAX・電子申告)

ネット経由で申告書類を提出する国税電子申告「e-Tax」のマイナンバーカード方式についてお話ししましょう。申告書の作成から送付までを、ネットを通じて行うことができます。プリントアウトや郵送の手間が省け、一部の提出書類が省略できるなどのメリットがあります。

【国税庁】e-Taxならこんないいこと

- 1.マイナンバーカードのご用意(電子証明書が記録されたもの)

- 2.電子証明書の取得(「署名用電子証明書」及び「利用者証明用電子証明書」)

- 3.ICカードリーダライタのご用意(公的個人認証サービスに対応しているもの)

- 4.パソコンのセットアップ(利用者クライアントソフトのインストール)

以下は、事前準備が完了している前提で、その先の手順をご説明させていただきます。 尚、e-Tax(マイナンバーカード方式)の推奨ブラウザは「Microsoft Internet Explorer 11(IE11)」のみとなりますのでご注意ください。

[1] 国税庁の確定申告専用サイトにアクセスし、「確定申告書等作成コーナーへ」を選択します

国税庁の確定申告専用サイトはこちら

[2] 「確定申告書等作成コーナー」のトップ画面になります。「作成開始」を選択します

[3] 「e-Taxで提出する」を選択します

[4] 「e-Taxで提出する」を選択すると、その下に2つの選択肢が現れます。「マイナンバーカード方式により提出する」を選択します

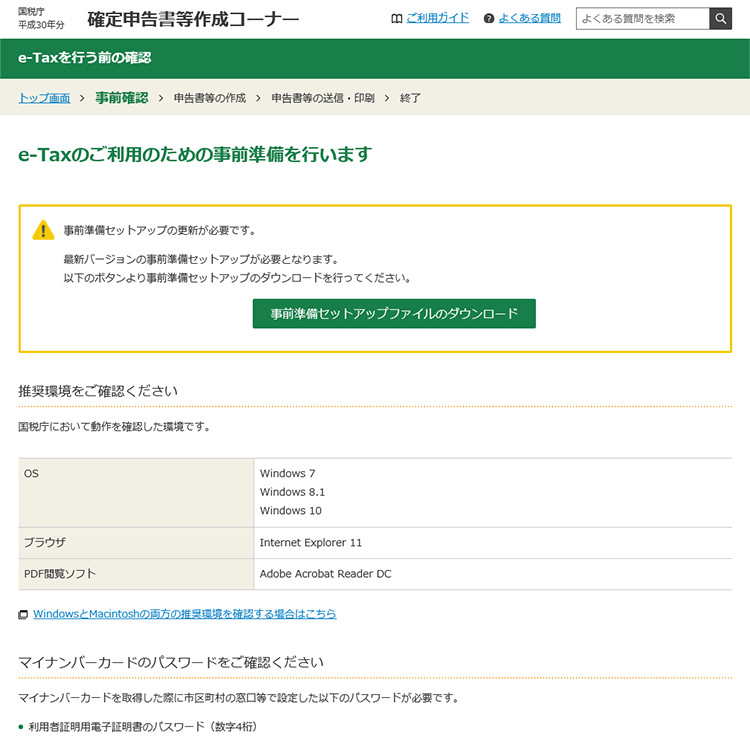

[5] e-Tax利用のための事前準備を行います。ページに記載された推奨環境などをチェックし 「事前準備セットアップファイルのダウンロード」をクリック

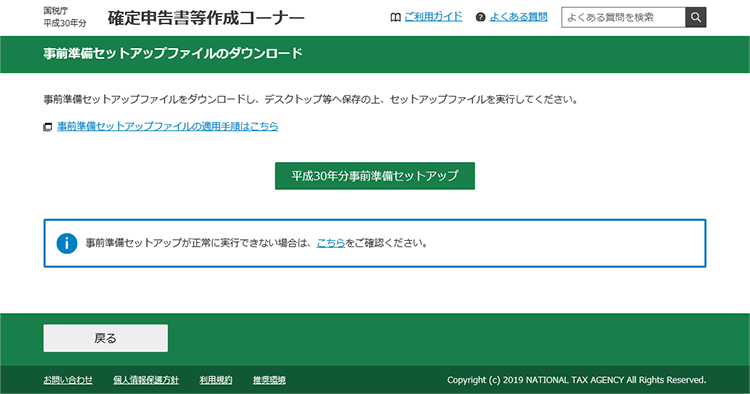

[6] 「平成30年分事前準備セットアップ」をクリックして、ファイルをダンロードします。ダウンロードしたセットアップファイルを実行しインストールします。適用手順等は「事前準備セットアップファイルの運用手順はこちら」をクリックしてご覧ください

[7] 「確定申告書等作成コーナー」へ戻り、再度「作成開始」ボタンを押します

[8] 「e-Taxで提出する」を選択し、その下に表示される「マイナンバーカード方式により提出する」を選択します

[9] 再び動作確認画面があらわれます。さきほどと違い、事前準備セットアップが正常に適用されていることがわかります

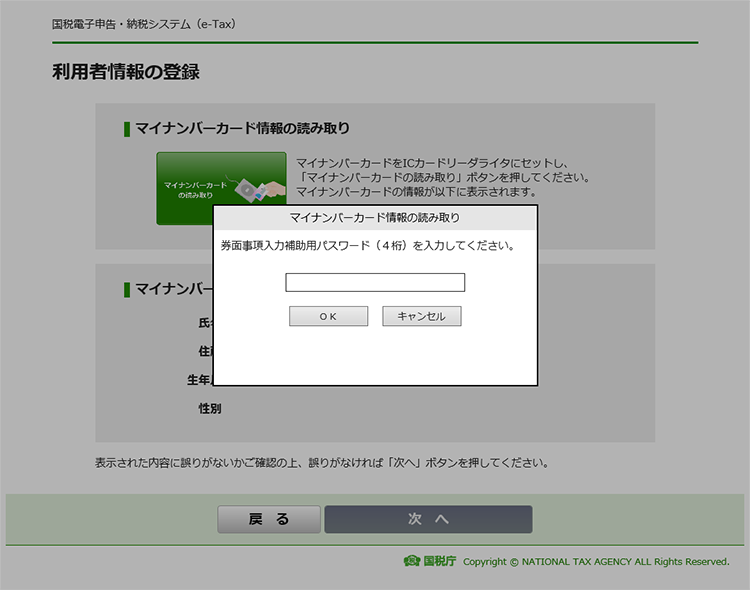

[10] 「マイナンバーカードの読み取り」をクリックします

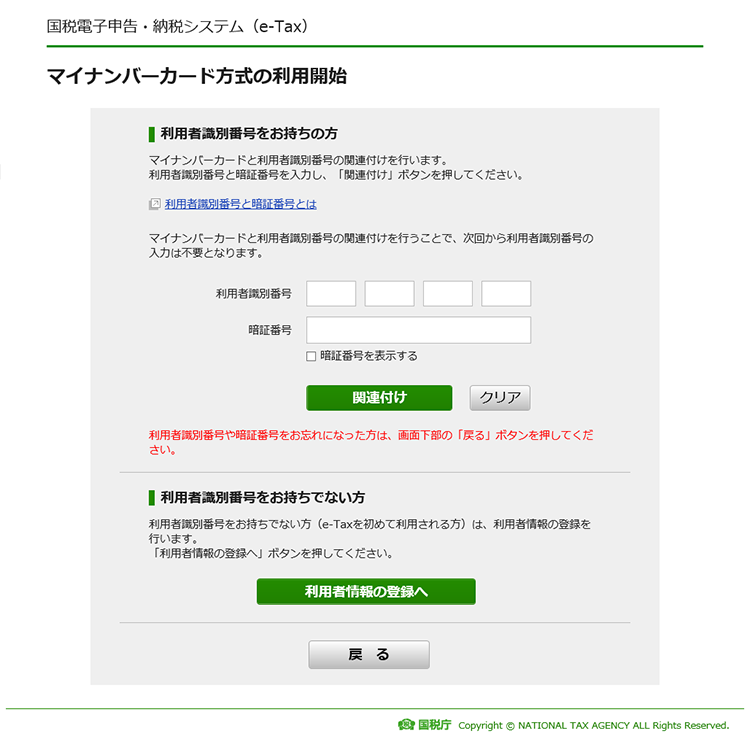

[11] 「利用者識別番号」と「暗証番号」をお持ちでない方は、「利用者識別番号をお持ちでない方」の「利用者情報の登録へ」をクリックします

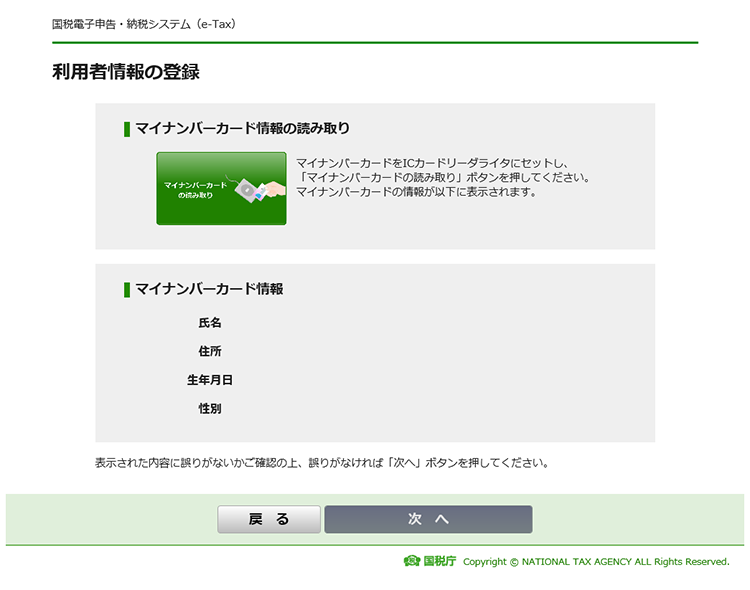

[12] マイナンバーカードを、カードリーダーにセットし、「マイナンバーカード情報の読み取り」をクリックします

[13] 券面事項入力補助用パスワード(4桁)を入力し、OKボタンをクリックします

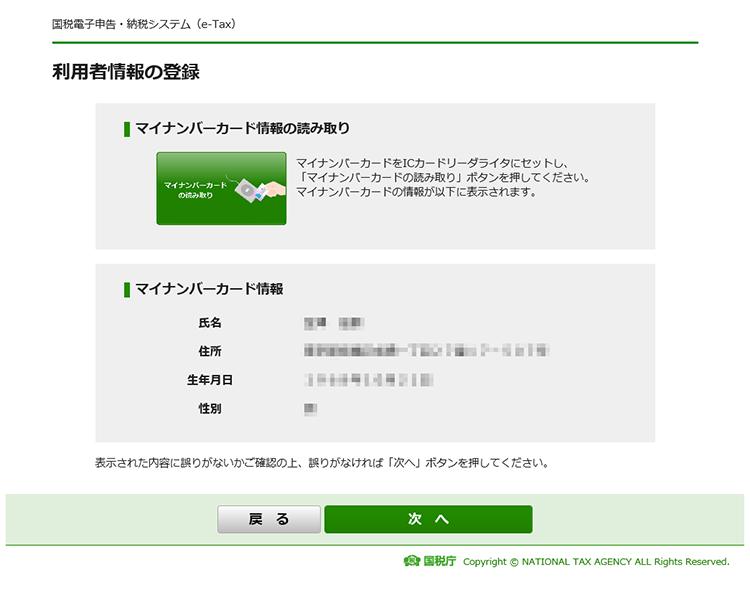

[14] ご自身のマイナンバーカード情報が表示されましたら、「次へ」をクリックします

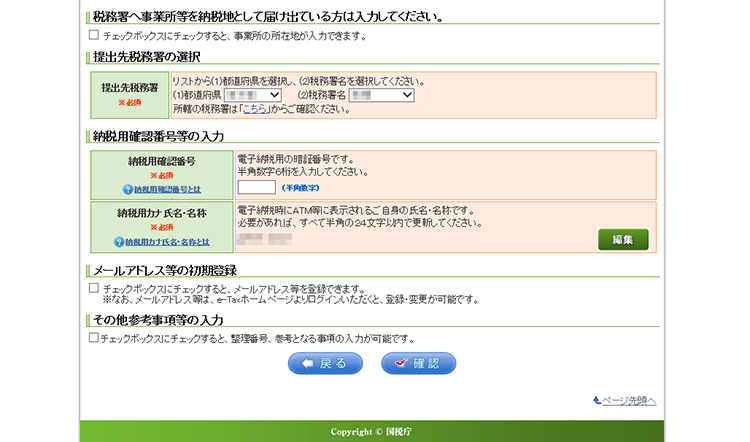

[15] 「e-Tax 利用者情報の入力」画面になります。マイナンバーカードから読み取れた情報は、予めセット済みです。その他の必須事項を入力し「確認」ボタンをクリックします

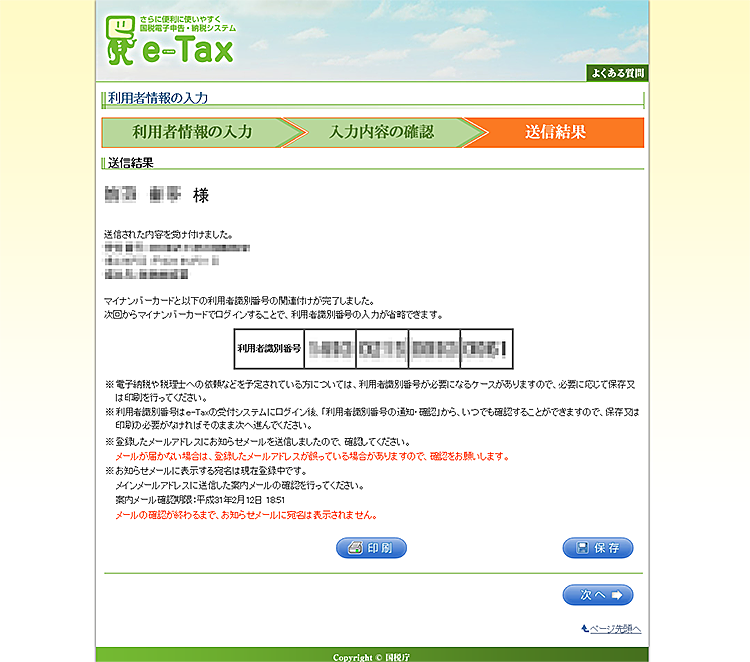

[16] 確認画面を経て、お手持ちのマイナンバーカードと関連付けられた「利用者識別番号」が表示されます。以降のお手続きでは、マイナンバーカードでログインすることで、利用者識別番号の入力は省略できますが、念の為番号を控えておくと安心です。最後に「次へ」ボタンをクリックして次へ進みます

[17] 対象年にあたる「申告書等の作成」をクリックします

[18] 「所得税」をクリックします

[19] 「給与・年金の方(給与・年金専用)」の作成開始をクリックします

[20] 選択画面が正しいかどうかと、必要書類の有無を確認します

[21] 提出方法を選択し、生年月日を入力します

[22] 所得の種類を選択します。給与のみの場合は、「給与のみ」を選択します

[23] 給与の支払者(勤務先)数と年末調整の有無を選択します

[24] 適用を受ける控除で「寄附金控除」を選択します

[25] 勤務先から発行された源泉徴収票を参照しながら、①~③を入力します

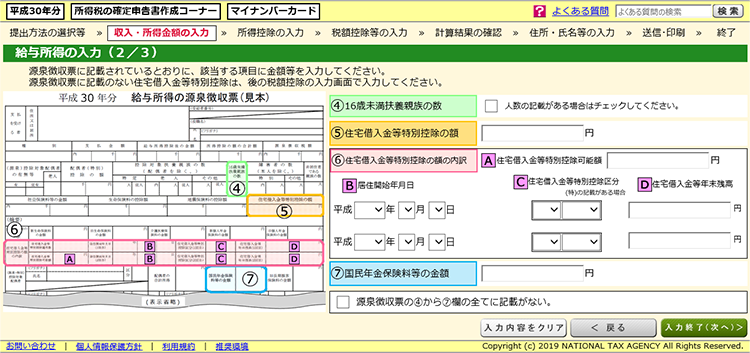

[26] 源泉徴収票を参照しながら、④~⑦を入力します

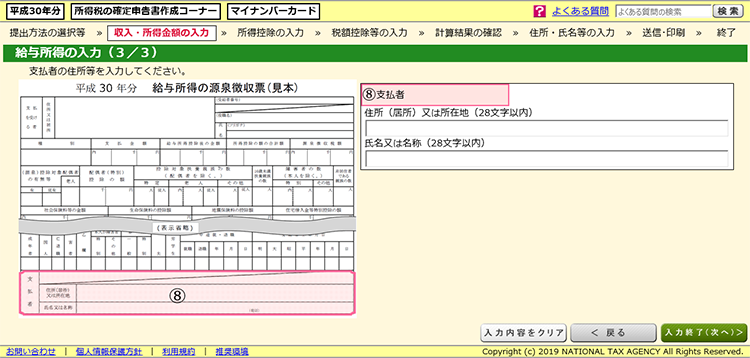

[27] 支払者の住所と名称を入力します

[28] 入力内容を確認したら次へ進みます

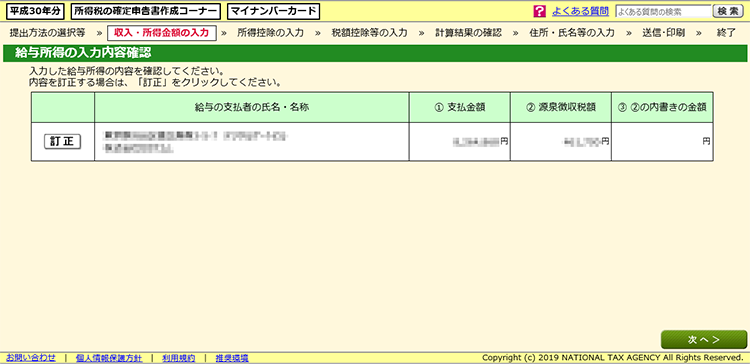

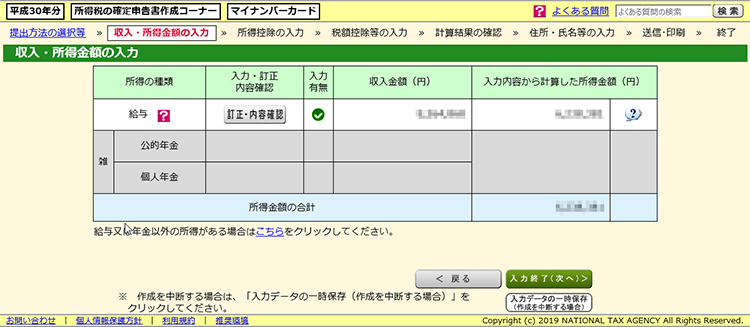

[29] 入力内容を確認したら次へ進みます

[30] 寄附金控除欄にある「入力する」ボタンをクリックします

[31] 寄附金控除の入力画面になります。「入力する」ボタンをクリックします

[32] 寄附先自治体から届いた「寄附受領証明書」などを参考に。「寄附年月日」「寄附金の種類」「寄附金の金額」「寄附先の所在地」「寄附先の名称」、以上5項目を入力します。複数の自治体に申し込んでいる場合は「別の寄附先を入力する」もしくは「同じ寄附先をもう1件入力する」ボタンを押し、入力していきます

[33] 入力内容の一覧が表示されます。(以下に表示された自治体・寄附金額はダミーです)問題なければ次へ進みます

[34] 控除額の結果(自己負担2000円を差し引いた控除額)が表示されます

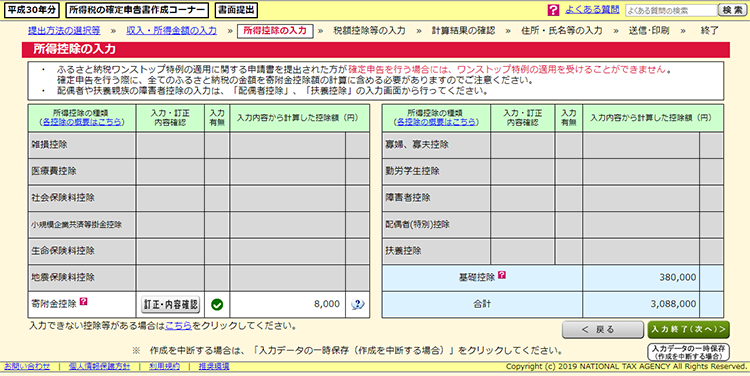

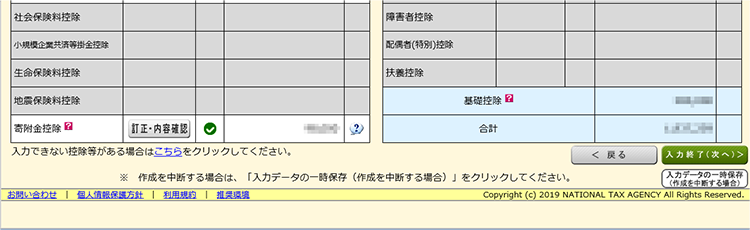

[35] 「所得控除の入力」画面に戻ります。控除額の合計が表示されます

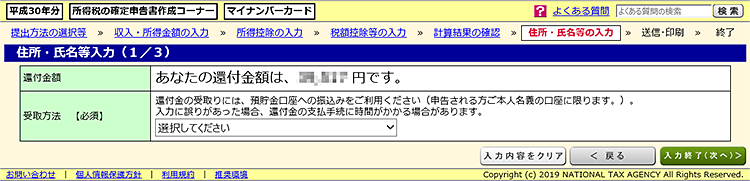

[36] 所得税分から還付される額が表示されます

[37] 「所得控除の入力」画面に戻ります。控除額が表示されます

[38] 「住民税等に関する事項の入力」画面です。必要事項を選択します

[39] 還付金の受け取り方法を選択します(※今回は銀行振り込みを選択しておりますが、状況に合わせて変更ください)

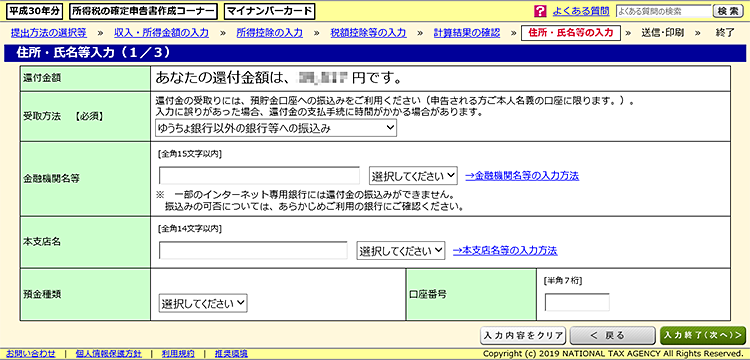

[40] 還付金を受け取る金融機関の情報を入力していきます(※今回は銀行振り込みを選択しています)「次へ」をクリックします。

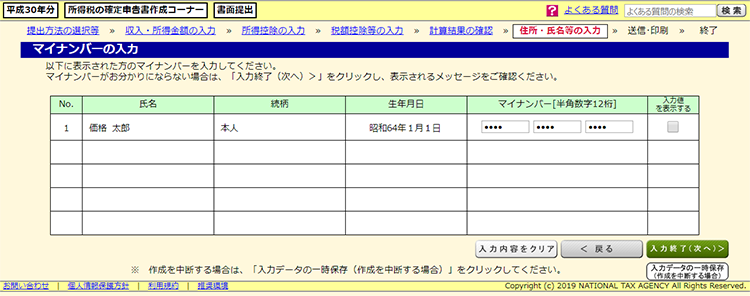

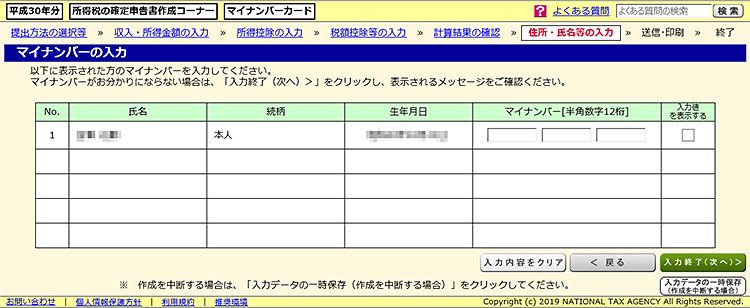

[41] マイナンバー(半角数字12桁)の入力して「次へ」をクリックします

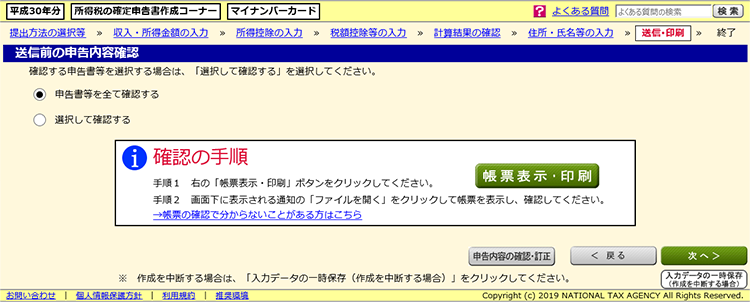

[42] 送信前に申告書を表示・印刷して申告内容を再確認できます。「次へ」をクリックします

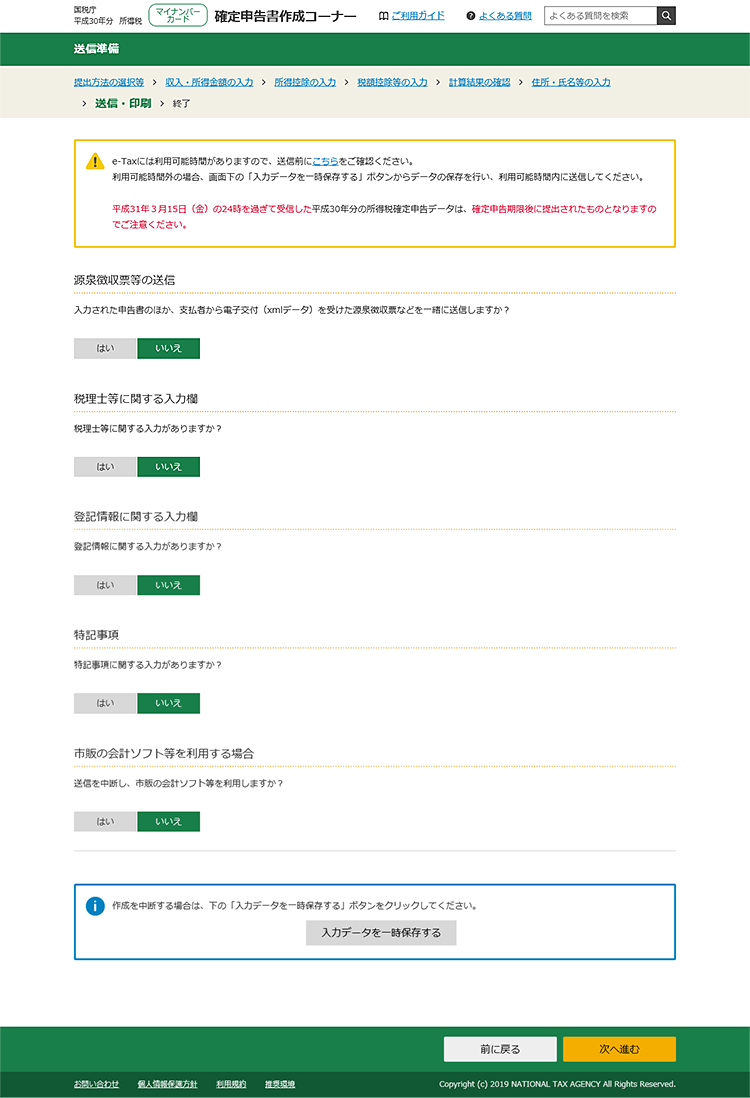

[43] 選択項目を確認し、必要に応じ「はい・いいえ」を選択します。最後に「次へ」をクリックします

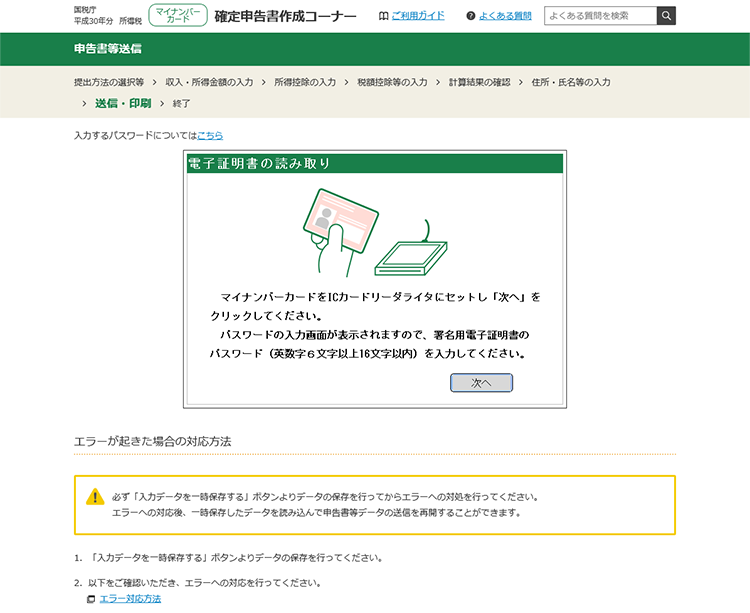

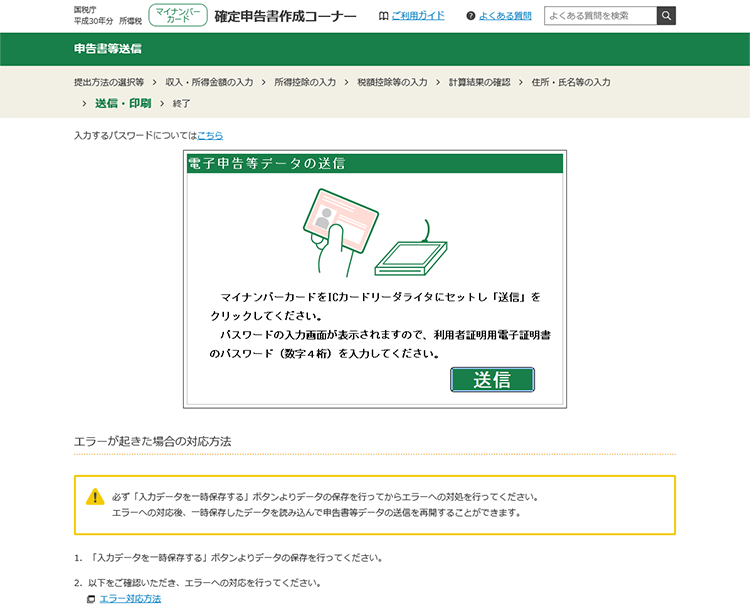

[44] マイナンバーカードがICカードリーダーにセットされていることを確認し、「次へ」をクリックします。

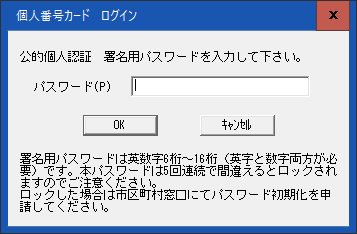

[45] 入力画面がでますので、公的個人認証の”署名用”パスワードを入力し、「OK」をクリックします。

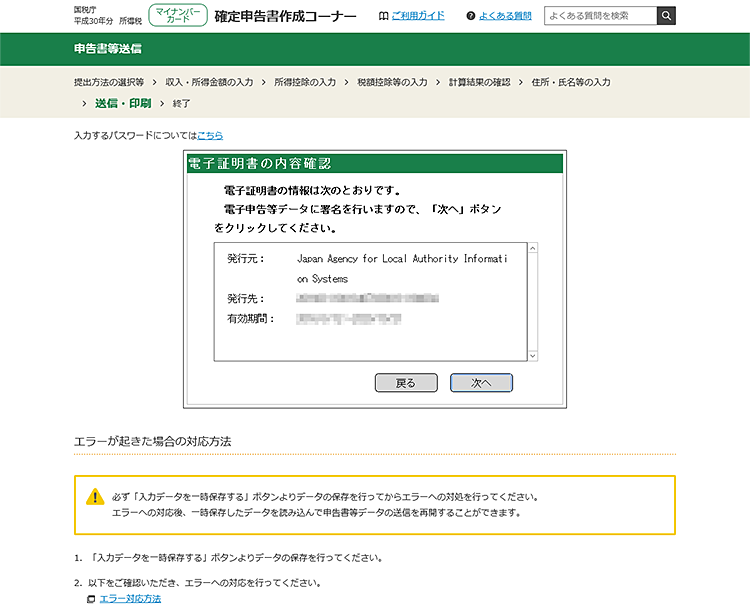

[46] 電子証明書の内容が表示されます。「次へ」をクリックします。

[47] マイナンバーカードがICカードリーダーにセットされていることを確認し、「送信」をクリックします。

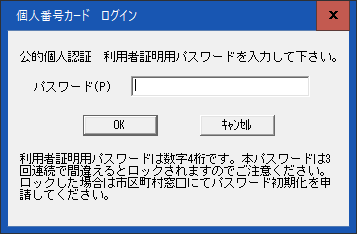

[48] 入力画面がでますので、公的個人認証の”利用者証明用”パスワード(数字4桁)を入力し、「OK」をクリックします。

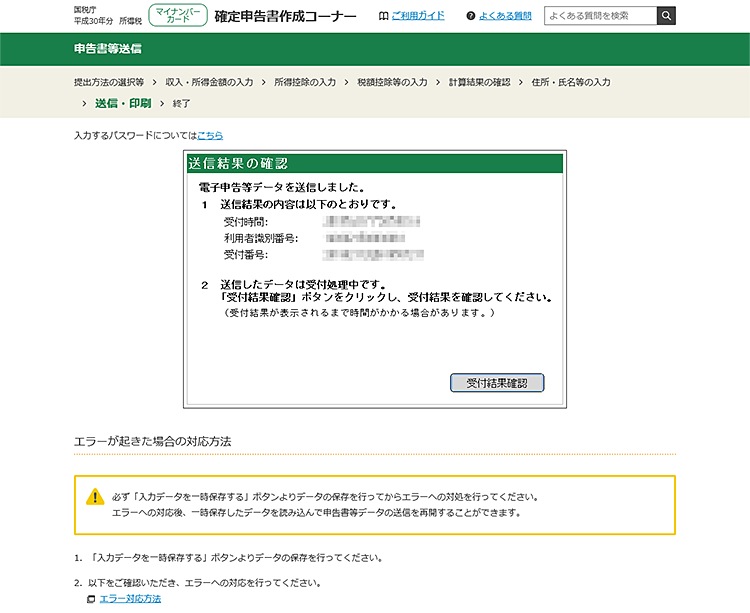

[49] 電子申告データの送信が開始され、受付処理中の画面となります。「受付結果確認」をクリックします。

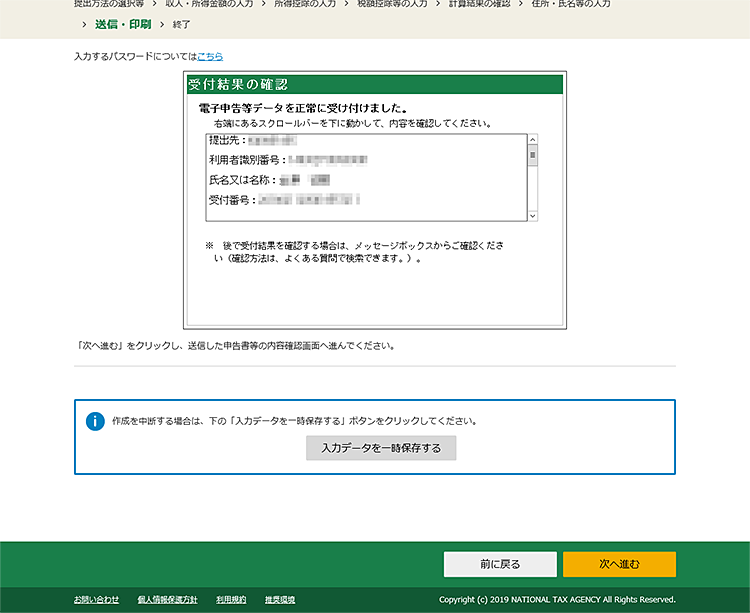

[50] 「電子申告等データを正常に受け付けました」と表示され、確定申告の送信が完了します。「次へ」をクリックします

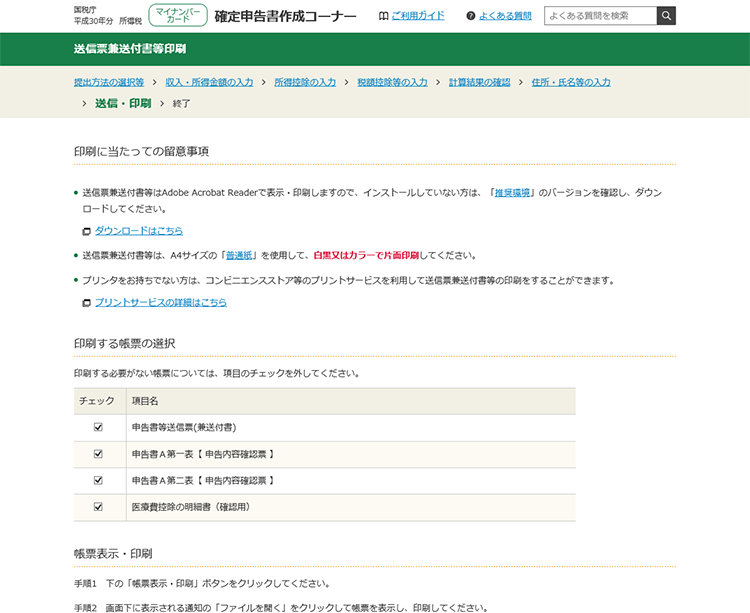

[51] 「送信票兼送付書印刷」画面です。送信した申告書のPDFをダウンロードしたり、印刷することができます。必要に応じてご利用ください。

画面の指示に従ってどんどん進めていくだけなので、パソコンの作業になれている方ならそれほど難しくありません。e-Taxの場合は「カードリーダと電子証明書の設定」という作業が必要になりますが(カードリーダを購入する必要もあります)、郵送では必要となる書類や押印が要らなくなるなどメリットも多いので、ぜひ皆さんもチャレンジしてみてください。

ここまでで、ふるさと納税で確定申告をされる場合のご説明は完了です!ふるさとぷらすでは、お礼の品を ランキングなどから検索することができます。早速チェックしてみませんか。

ふるさと納税 まるわかり!

ふるさと納税の仕組み、手続きについて、くわしく知りたい方はこちらをご覧ください。

利用にあたっての注意点や、気になる税額控除のお話、各種Q&Aもご用意しております。ふるさと納税を利用する前に、おさえておくと安心です。

「ふるさとぷらす」ご利用上の注意

- ・本サービスでは十分な注意を払ってふるさと納税に関する情報提供を行っておりますが、本サービス中に掲載される情報について、当社は、その内容の正確性、速報性、完全性、適法性、または合目的性等について、いかなる保証(明示的、黙示的を問いません)もいたしません。また、お客様や第三者に損害や不利益が発生した場合でも、当社は一切の責任を負いかねます。お客様は、情報内容に関して、ご自身の判断と責任でご利用ください。

- ・寄附や納税に関するご質問には、本サービスではお答えできません。ご自身で各自治体や税理士等の専門家にお問い合わせください。

![北海道余市町産 無添加はちみつ 秋の百花(滝下養蜂園)[ふるさとクリエイト]_Y067-0053](https://furusatoplus.com/icv/product/014087-60837/X228.152_productmain_y067-0053_62096_orig.jpg)