ふるさと納税ワンストップ特例制度について

ふるさと納税ワンストップ特例制度とは、自治体に申請書を送るだけで寄附分の税額控除を受けられる便利な制度のこと。多くの方がふるさと納税を手軽に利用できるよう、平成27年に導入されました。一定の条件はありますが、一般的な給与所得者は確定申告なしで控除できる可能性が高く、ぜひ活用がおススメです。

年を追うごとに盛り上がりを見せる、「ふるさと納税」。なんといってもその魅力は、ふるさと納税を行った自治体から送られてくる特産品やユニークなサービス等の「お礼の品」に加え、税金控除が受けられること。“税金控除なんてお金持ちのやることで、自分には関係ない”と思っていませんか?実は、ふるさと納税を利用すると多くの方が税金控除を受けられます。ふるさと納税で自治体に支払ったお金は、法律上は「寄附金」として取り扱われるため、その分が税金から控除(寄附金控除)され、納める税金が安くなるわけです。

ただし、そのためには「確定申告」を行ったり(※)、「ふるさと納税ワンストップ特例制度」を利用し申請したりする必要があります。年末調整ではふるさと納税の控除を受けることができないのでご注意ください。

確定申告を行うことなく、ふるさと納税の税金控除(寄附金控除)を受けられるのが「ふるさと納税ワンストップ特例制度」です。確定申告をする必要のない方が、ふるさと納税による税金控除手続きを簡単に行えるように用意された制度で、平成27年4月1日以降に行うふるさと納税から活用できるようになりました。以下では詳しい内容や申請方法を見ていきましょう。

※確定申告については、「ふるさと納税の確定申告」をご覧ください

【1】ワンストップ特例制度を申請できる方

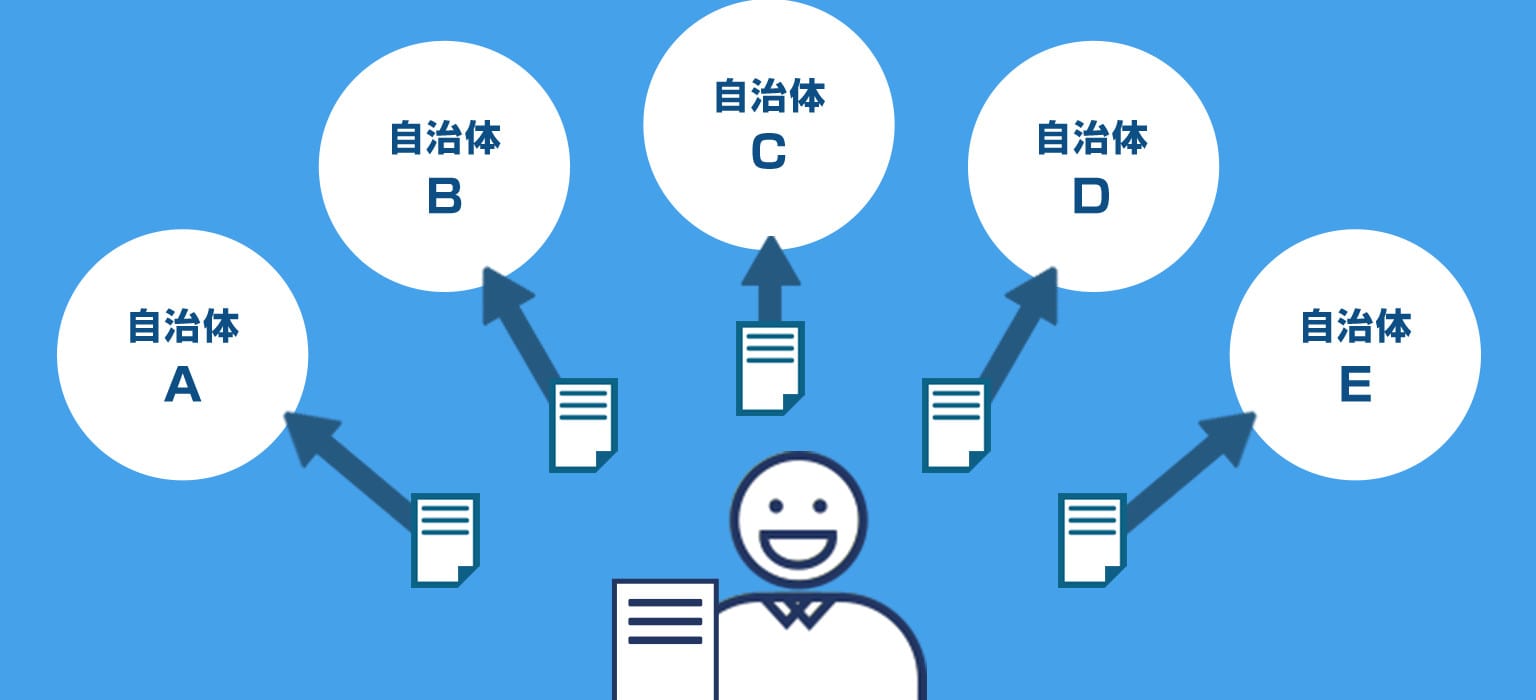

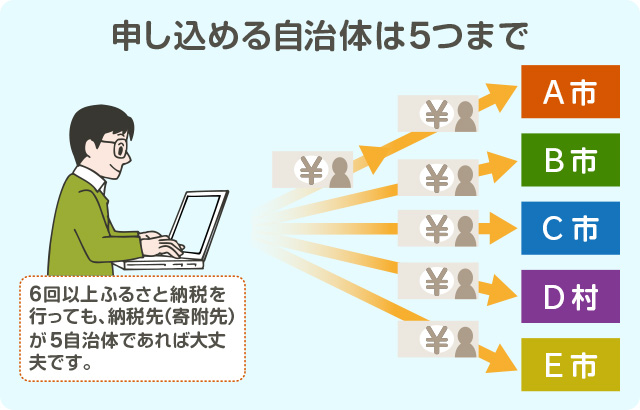

この制度を申請するには、ふるさと納税先の自治体数が5団体以内で、確定申告の不要な給与所得者等である必要があります。以下で、これらの条件について、もう少し詳しくチェックしていきましょう。

1年間のふるさと納税の申し込み先が5自治体以下であること

ワンストップ特例制度を申請する場合は、ふるさと納税を申し込む自治体を5カ所以内にしなければならないというきまりがあります。つまり、6自治体以上にふるさと納税を申し込んだ場合は確定申告が必要になるわけです。ただし、同じ自治体であれば複数回申し込んでも1自治体としかカウントされません。そのため、すでに4カ所の自治体にふるさと納税を申し込んでいても、もう1つの自治体に春夏秋冬と年に4回申し込むといったことはできます。

もともと確定申告や住民税申告をする必要のない給与所得者等であること

会社にお勤めの方(給与所得がある方)の多くは、会社が年末調整(※)で1年間の所得と税金を確定させます。基本的には自分で確定申告をする必要がないため、ワンストップ特例制度を利用できます。他方、以下の方はワンストップ特例制度を利用できず、ふるさと納税の控除を受けるには確定申告が必要となるためご注意ください。

※年末調整とは、サラリーマンや公務員等の給与所得者に対して事業所等が支払った1月~12月の給料・賞与や賃金及び源泉徴収した所得税等について、原則として12月の最終支払日に再計算し所得税の過不足を調整すること。

- 元々確定申告が必要な方

-

- ・給与が2,000万円を超える方

- ・2カ所以上の会社から一定額以上の給与がある方

(年末調整をされなかった給与の収入金額と、給与所得と退職所得を除く各種の所得金額との合計額が20万円を超える場合) - ・給与は1カ所から受けていても給与以外に副収入があり、その所得だけで20万円を超える方

- ・個人事業主の方や、アパート経営等の不動産収入がある方、不動産やゴルフ会員権の売買等で所得が発生した方等

- ・公的年金に係る雑所得のみの方の年金収入が400万円超でその雑所得の金額から所得控除を差し引くと、残額がある方

- 元々住民税申告が必要な方(確定申告をしておらず、以下の条件に当てはまる方)

-

- ・所得が給与所得以外にある給与所得者

(給与所得者で給与所得以外に20万円以下の所得がある方は確定申告は不要ですが、住民税の申告は必要ですのでお気をつけください) - ・所得が公的年金等に係る所得以外にある公的年金受給者

- ・所得が給与所得以外にある給与所得者

※上記は代表的なケースになります。詳細は国税庁のホームページでご確認頂くか、お住まいの市区町村にお問合せください。

ふるさと納税以外に確定申告をするものがない方

確定申告をする必要がない会社にお勤めの方でも、高額の医療費を支払った場合(医療費控除)や住宅を購入したりリフォームしたりした場合等、確定申告をすることで税金の還付・控除(住宅ローン控除)が受けられる場合があります。こうした理由で確定申告を行う方も、ワンストップ特例制度を利用できません。

【2】ふるさと納税の申し込みからワンストップ特例制度申請まで

それでは、お気に入りの自治体にふるさと納税を申し込んでから、ふるさと納税ワンストップ特例制度を申請するまでの流れをチェックしていきましょう。

1.ふるさと納税(寄附)をしたい自治体を選ぶ

まずはふるさと納税を申し込みたい自治体を選びます。必ずしも自分が生まれたふるさとである必要はありません。お礼の品や人気ランキングで選んでもかまいませんし、災害復興を応援したい、寄附の使い道に賛同した、という理由で選ぶのもありです。『ふるさとぷらす』で紹介されている自治体であれば、申し込みから支払いまでをワンストップで行うことができるので便利ですよ。

2.寄附を申し込み・寄附金を支払う

『ふるさとぷらす』ではふるさと納税を申し込みたい自治体が決まったら、お礼の品や自治体のページから、簡単に申し込み手続きが行えます。また、『ふるさとぷらす』ではほとんどの自治体がクレジットカードでの支払いに対応しています。自治体によっては、コンビニ決済でも支払いが行えます。ワンストップ特例申請書の送付を希望する場合は、ふるさとぷらすの寄附申込画面にある『特例申請書の送付を希望』をチェックした上で寄附を申し込みます。これで寄附のお申込みと、特例申請書の送付依頼を合わせて行なうことができます。なおこちらの送付依頼機能は年末年始など自治体都合により一時休止する場合がございます。その場合は直接自治体へご連絡の上、申請書を送っていただくか、後述の「ワンストップ特例申請書のダウンロード」から用紙をダウンロードしてお使いください。ふるさと納税ワンストップ特例制度の申請には、この申請書が必要になります。

3.証明書やお礼の品等が届けられる

ふるさと納税を申し込んだ自治体から、下記の内容が届けられます。

・お礼の品(お礼の品を申し込まれていない場合には届きません)

・寄附受領証明書(自治体が寄附金を受領したことを証明する書類。確定申告の際に必要です)

・ワンストップ特例の申請書(送付依頼をされていないと届かない場合があります)

物品や書類が届くタイミングは、自治体によって異なり、全ての書類がまとめて届くとも限らないのでご注意ください。

ワンストップ特例の申請書は、総務省や各自治体のサイトからダウンロードすることができます。「ふるさとぷらす」からもダウンロードが行えますのでご利用ください。ダウンロード方法は本ページのうしろの方でご案内いたします。

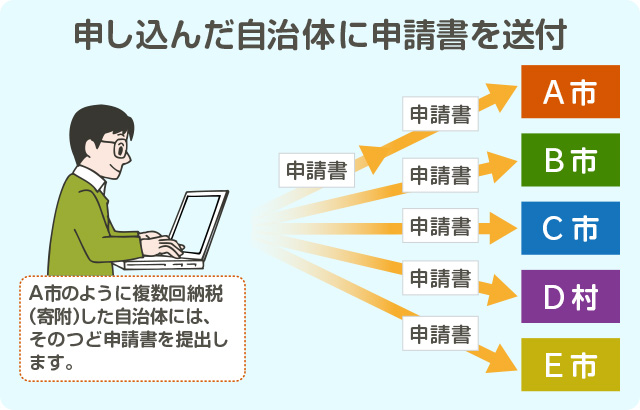

4.ワンストップ特例の申請書(寄附金税額控除に係る申告特例申請書)に必要事項を記入し、必要書類とともにふるさと納税を行った自治体に送付する

ふるさと納税ワンストップ特例制度の申請書の締め切りは、ふるさと納税を行った翌年の1月上旬(2025年分は2026年1月10日)と年明けすぐです。締め切りまでに申請を行わないと、「ふるさと納税ワンストップ特例」を受けられないので、年末にふるさと納税を行う方は自分で申請書をプリントアウトして郵送する等の対応が必要となる場合もあります。

さらに、申請後に氏名や住所の変更があった場合も同じ日までに変更届を提出する必要があるのでご注意ください。

なお、この期日までにふるさと納税ワンストップ特例制度の申請ができなかった場合でも、確定申告をすれば税金の控除を受けられるのでご安心ください。確定申告の時期は、寄附を行った翌年の2月16日~3月16日になります。詳しくは「ふるさと納税の確定申告」をご参照ください。

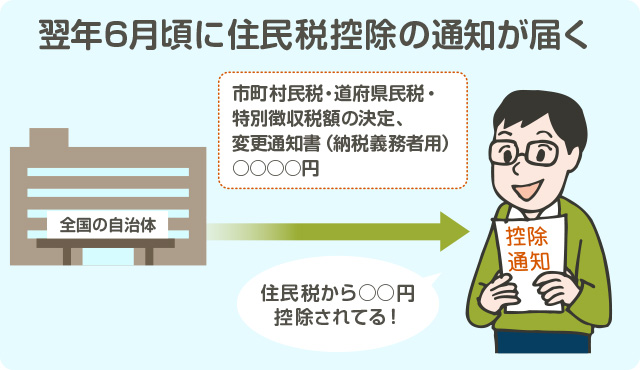

5.翌年6月頃に、現住所の自治体から住民税の控除通知が届く

ちょっとややこしいお話になりますが、確定申告を行った場合は、所得税からの還付と住民税からの控除が行われます。一方、ふるさと納税ワンストップ特例制度では、所得税からの還付がなく住民税からの控除だけになります。ただし、所得税から還付されるべき金額は住民税から控除されるので、結果的には同じ金額の税金が控除されます。ワンストップ特例制度を利用しても、確定申告より損するなどのデメリットはないのでご安心ください。

期日までにきちんとふるさと納税ワンストップ特例制度を申請すれば、ふるさと納税を行った年の、翌年6月頃に現在お住まいの自治体から住民税控除の通知が届きます。この通知書で、本来納めるべき住民税が安くなっていることが確認できます。

【3】ワンストップ特例制度の申請に必要なものは?

最後に、ふるさと納税ワンストップ特例制度の申請に必要な書類をチェックしておきましょう。ワンストップ特例の申請書(寄附金税額控除に係る申告特例申請書)に加えて、平成28年(2016年)1月1日から、マイナンバー法の施行により、マイナンバーと本人を確認するための各種書類の提出も義務付けられています。なお、これらの必要書類はふるさと納税を申し込んだすべての自治体に郵送する必要があります。また、同じ自治体に複数回申し込んだ場合でも、複数回分の必要書類を用意して申請する必要があります。

ワンストップ特例の申請書『寄附金税額控除に係る申告特例申請書』

「寄附金税額控除に係る申告特例申請書」に必要事項を記入のうえ、署名、捺印、マイナンバーと本人を確認するための各種書類を添えて、ふるさと納税を申し込んだ自治体へお送りください。なおFAXや電子メールでの送付は認められていませんので、必ず原本を郵送ください。

マイナンバーに係る書類

マイナンバー法の施行により、「寄附金税額控除に係る申告特例申請書」にもマイナンバーの記入が必要になりました。さらに、記入したマイナンバーを確認するための書類と本人(身元)確認のための書類も必要になります。必要書類は、「マイナンバーカード」(個人番号が記載された顔写真付のカード)をお持ちの方、「通知カード」(マイナンバーを通知するための紙製のカード)をお持ちの方、「マイナンバーカード」も「通知カード」もどちらもお持ちでない方、によって異なります。

- マイナンバーカードをお持ちの方

-

- ○マイナンバー確認書類:マイナンバーカードの裏面のコピー

- ○本人確認書類:マイナンバーカードの表面のコピー

- 通知カードだけをお持ちの方

-

- ○マイナンバー確認書類:通知カードのコピー

- ○本人確認書類:下記の身分証のコピーのいずれか1つ

*コピーは、写真が表示され、氏名、生年月日、住所が確認できるようにしてください

- ・運転免許証

- ・旅券(パスポート)

- ・身体障害者手帳

- ・精神障害者保健福祉手帳

- ・療育手帳

- ・在留カード

- ・特別永住者証明書

- マイナンバーカードも通知カードもお持ちでない方

-

- ○マイナンバー確認書類:マイナンバーが記載された 住民票のコピー

- ○本人確認書類:下記の身分証のコピーのいずれか1つ

*コピーは、写真が表示され、氏名、生年月日、住所が確認できるようにしてください

- ・運転免許証

- ・旅券(パスポート)

- ・身体障害者手帳

- ・精神障害者保健福祉手帳

- ・療育手帳

- ・在留カード

- ・特別永住者証明書

注:自治体によっては健康保険証や年金手帳、生年月日と住所が記載された写真付きの社員証や学生証等も本人確認書類として認めているところもあります。本人確認書類については、自治体によって対応が異なる場合がありますので、各自治体の案内をご確認ください

色々とご説明してきましたが、ワンストップ特例制度に必要な書類はシンプルなもので、手続きも難しくありません。ワンストップ特例制度を賢く活用し、ふるさと納税を楽しみましょう。

ワンストップ特例の申請書(寄附金税額控除に係る申告特例申告書)

ワンストップ特例の申請書を取得する

ふるさとぷらすの寄附申込画面にある『特例申請書の送付を希望』を選択してお申し込みいただくと、寄附申込みと、特例申請書送付依頼を合わせて行うことができ、寄附先の自治体から申請用紙が郵送されます。

※自治体の都合により送付依頼機能を一時停止する場合がございますのでご了承ください。

また下記のダウンロードボタンから、いますぐ申請書を取得することもできます。

ワンストップ特例申請書のダウンロード

1.下記ボタンを押し、申請書を取得。

2.申請書を印刷し、必要事項を記入。

※記入例や、送り先情報は、後述の「関連資料のダウンロード」にございます。

3.期日までに寄附先自治体へ郵送。

※申請には必要書類も同封します。

※寄附年の翌年1月10日までに、寄附先の自治体に到着させます。

申請後、記載内容に変更があった場合

ワンストップ特例申請書を提出した後(寄附年の翌年1月1日までの間に)お名前や住所(電話番号は除く)が変更された場合は、申請書を提出した自治体へ「申告特例申請事項変更届書」を提出する必要があります。

こちらの申請書も、以下から取得できますのでご利用ください。寄附年の翌年1月10日までに自治体に到着させる必要があります。

- 関連資料のダウンロード

※PDFファイルをご覧になるには閲覧ソフト「Adobe

Reader」が必要です。

※PDFファイルをご覧になるには閲覧ソフト「Adobe

Reader」が必要です。

閲覧できない場合は、下記ボタンからソフトをインストールしてください。

ここまでで、ふるさと納税ワンストップ特例制度に関するご説明は完了です!ふるさとぷらすでは、お礼の品を ランキングなどから検索することができます。早速チェックしてみませんか。

ふるさと納税 まるわかり!

ふるさと納税の仕組み、手続きについて、くわしく知りたい方はこちらをご覧ください。

利用にあたっての注意点や、気になる税額控除のお話、各種Q&Aもご用意しております。ふるさと納税を利用する前に、おさえておくと安心です。

「ふるさとぷらす」ご利用上の注意

- ・本サービスでは十分な注意を払ってふるさと納税に関する情報提供を行っておりますが、本サービス中に掲載される情報について、当社は、その内容の正確性、速報性、完全性、適法性、または合目的性等について、いかなる保証(明示的、黙示的を問いません)もいたしません。また、お客様や第三者に損害や不利益が発生した場合でも、当社は一切の責任を負いかねます。お客様は、情報内容に関して、ご自身の判断と責任でご利用ください。

- ・寄附や納税に関するご質問には、本サービスではお答えできません。ご自身で各自治体や税理士等の専門家にお問い合わせください。